Blog

- Geschrieben von Olaf Kauhs

- Zuletzt aktualisiert: 05. Oktober 2020

Garagen beherbergen nicht nur Autos, sondern oft auch Werkzeug, Fahrräder oder Rasenmäher. Doch sind Garagen und ihre Inhalte automatisch mitversichert, wenn man eine Hausrat- oder Wohngebäudeversicherung abgeschlossen hat? Wir klären auf, worauf Sie beim Garageninhalt achten sollten.

Die Garage ist ein Ort für verschiedenste Habseligkeiten

Der eine hat in seiner Garage eine Werkbank stehen, der andere bewahrt seine Sportausrüstung darin auf und wieder andere lagern darin Möbelstücke und den teuren Gasgrill: Kaum jemand nutzt seine Garage nur zum Unterstellen seines Autos oder Zweirads. Zudem geht der Trend zu Garagen, die über eine Nebeneingangstür mit dem Wohnhaus verbunden sind. Bei all den Dingen, die sich in einer Garage ansammeln können und aufgrund der Nähe zu Wohnräumen ist es wichtig, auch dieser Örtlichkeit versicherungstechnisch genügend Aufmerksamkeit zu schenken. Wir erklären, wann Garagen und ihre Inhalte automatisch mitversichert sind und wann nicht.

Sind Garagen über die Wohngebäudeversicherung versichert?

Innerhalb der Wohngebäudeversicherung ist die Garage gegen die versicherten Gefahren, wie Sturm, Hagel, Feuer oder Elementatarschäden versichert, sofern die Mitversicherung beantragt wurde. Innerhalb der Wohngebäudeversicherung verhält es sich anders als bei der Hausratversicherung. Eine Garage muss, sofern diese versichert werden soll, immer bei Antragstellung angegeben werden, unabhängig davon, ob sie sich in Wohnortnähe befindet oder nicht.

Welche Gegenstände in Garagen sind innerhalb einer Hausratversicherung versichert?

Grundsätzlich gilt, dass gesamte Hausrat innerhalb des im Versicherungsschein bezeichneten Versicherungsortes versichert ist. Zum Hausrat zählen alle Dinge, die dem Haushalt des Versicherungsnehmers zur privaten Nutzung dienen. So sind beispielsweise folgende Sachen versichert, wenn sie anlässlich eines Versicherungsfalls aus dem Versicherungsort – also auch einer Garage – entfernt oder bei dieser Gelegenheit zerstört oder beschädigt werden beziehungsweise abhandenkommen:

- Fahrräder

- Krankenfahrstühle, Rasenmäher, Go-Karts, Modell- und Spielfahrzeuge, soweit diese nicht versicherungspflichtig sind

- Kanus, Ruder-, Falt- und Schlauchboote einschließlich ihrer Motoren sowie Surfgeräte

- Fall- und Gleitschirme sowie nicht motorisierte Flugdrachen und ferngelenkte Flugmodelle einschließlich deren Zubehör

- in Top-Vertragsbedingungen sind auch nicht am Kfz montierte Sommer-/Winterreifen, Dachboxen sowie Kindersitze versichert

Achtung: Entwendet ein Täter aus einer nicht verschlossenen Garage Gegenstände, handelt es sich um einen einfachen Diebstahl. In diesem Fall besteht kein Versicherungsschutz. Besonders wichtig ist das, wenn die Garage über eine Nebeneingangstür mit dem Wohnhaus verbunden ist, diese ebenfalls unverschlossen ist und sich der Täter somit Zutritt zum Haus verschaffen kann! Wird eine verschlossene Garage hingegen aufgebrochen, handelt es sich um einen Versicherungsfall.

Was, wenn sich die Garage nicht auf dem Versicherungsgrundstück befindet?

Garagen sind in einer Hausratversicherung beitragsfrei mitversichert, sofern sie sich am Wohnort des Vertragsnehmers befinden. Der Wohnort selbst definiert sich als Ort des ständigen Aufenthaltes/Wohnsitz. Der Wohnort beinhaltet sowohl Stadt- als auch Ortsteile. Die Postleitzahl ist daher unerheblich. Werfen Sie einen Blick auf unsere Beispiele:

- Der Versicherungsnehmer wohnt in Stadt A, seine Garage ist 600 Meter von der Wohnung entfernt, liegt aber im Verwaltungsbezirk von Stadt B. Es besteht Versicherungsschutz, da sich die Garage in der Nähe der Wohnung befindet.

- Der Versicherungsnehmer wohnt in einem Ortsteil von Stadt A, die Garage liegt in einem 15 km entfernten anderen Ortsteil von Stadt A. Die Garage befindet sich am Wohnort und ist mitversichert.

- Der VN wohnt in einem Stadtteil von Stadt B, seine Garage befindet sich 10 km entfernt auf der anderen Seite von Stadt B. Die Garage hat die gleiche Ortsbezeichnung wie die Wohnung und ist mitversichert.

- Der Versicherungsnehmer wohnt in einem Ortsteil von Stadt A, die Garage liegt in einem 15 km entfernten Ortsteil von Stadt B. Die Garage ist – auch über die Besonderen Bedingungen – nicht mitversichert. Beispiel: Kunde wohnt in Gelsenkirchen und die Garage ist im 3 km entfernten Essen = nicht mitversichert.

Befindet sich die Garage nicht am Wohnort des Versicherungsnehmers, muss diese gesondert beitragspflichtig versichert werden.

Wichtig zu wissen: Laut dem Grundbedingungswerk VHB (Versicherungsbedingungen für die Hausratversicherung) sind Garagen in der Nähe des Versicherungsortes mitversichert. Diese „Nähe“ endet nach geltender Rechtsprechung bei 1 km. Bei den meisten Versicherern hört die Mitversicherung bei 1 km auf. Es gibt allerdings auch Versicherer, die diese Klausel nicht anwenden, so dass die Garage auch weiter als 1 km entfernt sein kann. Hier hilft ein Blich in die Vertragsbedingungen des Anbieters.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Anhängerhaftung - Neuregelung bei Unfall mit Anhängern sorgt für mehr Klarheit

Wie ist man im Home-Office richtig versichert

Sparpläne - Der Trick mit dem Durchschnittskosteneffekt

- Geschrieben von Olaf Kauhs

- Zuletzt aktualisiert: 30. November 2020

Bei Unfällen mit Gespannen haftet ab sofort wieder der Halter des Zugfahrzeugs. Damit wurde vom Gesetzgeber die bis zum Urteil des Bundesgerichtshofs vom 27. Oktober 2010 geltende Rechtslage zur Haftung für Unfälle eines aus Zugfahrzeug und Anhänger bestehenden Gespanns wieder hergestellt. In den letzten 10 Jahren galt die Regelung, dass in der Kfz-Haftpflichtversicherung der Schadenaufwand zwischen dem Halter des Zugfahrzeugs und dem Halter des Anhängers zu jeweils 50 Prozent aufzuteilen sind. Die Versicherung von Kfz-Anhängern muss nach der Gesetzesänderung nun nur noch anteilig leisten, wenn der Anhänger sich gefahrenerhöhend auswirkt.

Neue Gesetzeslage - Worum geht es in der Neuregelung

Die gesetzliche Haftung für Kfz-Anhänger, die mit einem Zugfahrzeug verbunden sind, ist seit dem 17. Juli 2020 deutlich begrenzt worden. Unfallschäden bei sogenannten Gespannen zahlen jetzt wieder die Besitzer der Zugfahrzeuge. Damit wird eine Entscheidung des Bundesgerichtshofs aus dem Jahr 2010 vom Gesetzgeber korrigiert, die eine Teilung der Kosten zwischen dem Versicherer des Zugfahrzeugs und dem Versicherer des Anhängers vorschrieb. Anhänger-Haftpflichtversicherungen müssen nun nur leisten, wenn der Anhänger gefahrerhöhend wirkt.

Das ist zum Beispiel der Fall, wenn:

- durch einen technischer Defekt des Anhängers ein Schaden eintritt,

- ein abgestellter Anhänger sich auf abschüssiger Strecke selbstständig macht,

- der Anhänger unrechtmäßig im Weg steht,

- die Zugmaschine nicht zu ermitteln ist.

Für bereits bestehende Verträge ist die Verjährungszeit zu beachten: Für Unfälle vor der Gesetzesänderung gibt es einen langen Nachlauf der Ausgleichszahlungen. Die Verjährungszeit startet, wenn der Haftpflichtversicherer des Anhängers Kenntnis vom Schaden erhält.

Insbesondere bei der Regulierung von Unfällen mit ausländischen Beteiligten, deren Heimatländer keine verpflichtende Anhängerversicherung vorschreiben, ist eine Vereinfachung zu erwarten. Hier musste der Versicherer des Zugfahrzeugs oft seine Ansprüche im Nachhinein über das Grüne-Karte-Abkommen durchsetzen.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Rechtsschutz und das Finanzamt - Wenn der Fiskus zu kräftig zulangt

Wenn die bisherige Reiseversicherung in der Corona-Pandemie nicht hilft

Fahrerschutz für Motorradfahrer - Beim selbstverschuldeten Schadenfall entscheidend

- Geschrieben von Olaf Kauhs

- Zuletzt aktualisiert: 17. September 2020

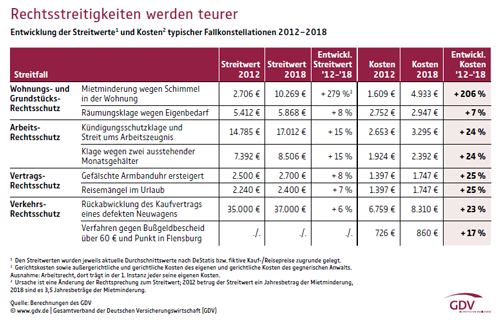

Bei möglichen Schadensfällen, in denen die Rechtsschutzversicherung die Kosten übernimmt, denken die meisten Menschen zuerst an berufsrechtliche Auseinandersetzungen oder Streit mit den Nachbarn. Aber auch wenn das Finanzamt Fehler macht, leistet eine Rechtsschutzversicherung wertvolle Dienste. Denn bei Streitigkeiten mit der Finanzbehörde kommt die Leistungsart "Steuer Rechtsschutz" zum Zuge. Hier ist die gerichtliche Wahrnehmung der Interessen vor deutschen Gerichten abgesichert.

Jahr für Jahr - Millionenfacher Widerspruch

Das Bundesfinanzministerium führt eine genaue Statistiken über die Widersprüche, welche nach dem Versand der Steuerbescheide eingehen. Daraus geht hervor, dass in jedem Jahr weit mehr als drei Millionen Steuerzahler Einspruch erheben. Laut der neuesten Erhebung gab es 2018 genau 3.389.956 Einsprüche. (Quelle: bundesfinanzministerium.de)

Und nun kommt die gute Nachricht: Fast zwei Drittel, nämlich 64,4 Prozent der Widersprüche waren erfolgreich - in der Fachsprache des Ministeriums heißt das: Sie führten zur Abhilfe. Allerdings sind hierbei auch Fälle erfasst, in denen der Steuerzahler zunächst keine Erklärung abgegeben und daher einen auf Schätzungen beruhenden Steuerbescheid erhalten hatte. Bei weiteren 14,4 Prozent wurde zumindest teilweise neu entschieden. Das bedeutet im Umkehrschluss: Nur etwas über 21 Prozent der Einsprüche waren unbegründet und mussten zurückgenommen werden. In immerhin 58.985 Fällen kam es 2018 zu einer Klage vor dem zuständigen Finanzgericht.

Was tun, wenn der Steuerbescheid zum Schockerlebnis wird?

Viele Menschen haben Angst vor den Entscheidungen der Finanzbehörden und denken gar nicht darüber nach, sich mit rechtlichen Mitteln zu wehren. Dabei steht ihnen dieses Recht sogar laut dem Grundgesetz zu. Dort heißt es im Artikel 19 Absatz 4: Wird jemand durch die öffentliche Gewalt in seinen Rechten verletzt, so steht ihm der Rechtsweg offen.

Der Vereinigte Lohnsteuerhilfe e.V. rät:

1. Steuerbescheid gründlich prüfen, evtl. mithilfe des Lohnsteuervereins.

2. Bei Unstimmigkeiten: schriftlich und fristgerecht (d. h. innerhalb eines Monats) Einspruch erheben.

3. Bei nicht zufriedenstellender Antwort: Einspruchsentscheidung abwarten und dann gerichtliche Schritte gehen.

Übrigens: Nachzahlungen sind trotz des Einspruchs erst einmal zu leisten, es sei denn, der Widersprechende stellt erfolgreich einen Antrag auf Aussetzung der Vollziehung.

Die Rechtsschutzversicherung hilft auch vor dem Finanzgericht

Zuständig für juristische Auseinandersetzungen mit dem Finanzamt sind die Finanzgerichte. Die Klage dort muss innerhalb eines Monats nach Zugang der Einspruchsentscheidung eingereicht werden. Die Gerichtskosten betragen hierbei mindestens 284,00 Euro - selbst wenn der Streitwert nur 200 Euro betragen sollte. Das liegt daran, dass das Gerichtskostengesetz für Verfahren vor dem Finanzgericht einen Mindeststreitwert von 1.500,00 Euro vorschreibt. Liegt der Streitwert höher, steigen die Gerichtskosten noch. Nach dem Abschluss des Verfahrens zahlt der Prozessverlierer den fälligen Betrag ans Gericht. Genau dieser Umstand trägt - zusätzlich zu dem allgemeinen Ohnmachtsgefühl gegenüber den Behörden - dazu bei, dass viele Betroffene gar nicht erst versuchen sich zu wehren.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Sparpläne - Der Trick mit dem Durchschnittskosteneffekt

Baukindergeld: Die Antragsfrist endet am 31. Dezember 2020 – möglicherweise wird verlängert

Farbwechsel - Aus der Grünen Karte wird die Weiße Karte

- Geschrieben von Olaf Kauhs

- Zuletzt aktualisiert: 08. September 2020

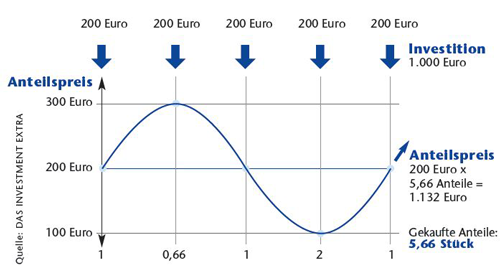

Den optimalen Zeitpunkt für seine Geldanlage zu erwischen ist schwer möglich, denn an den Börsen geht es ständig auf und ab. Abhilfe kann hier der Durchschnittskosteneffekt (Cost Average Effekt) schaffen. Anstatt wie bei einer Einmalanlage den vollen Betrag zu investieren, wird dieser über mehrere Perioden aufgeteilt. In Zeiten hoher Unsicherheiten stellen sich Anleger immer wieder die Frage, ob der aktuelle Zeitpunkt sinnvoll für ein Neuinvestment ist oder ob es besser ist zu warten. Die Frage eindeutig zu beantworten ist nahezu unmöglich.

Helfen kann hier der sogenannte Durchschnittskosteneffekt (Cost Average Effect, abgekürzt CAE)

Die Strategie ist, dass eine Einmalanlage nicht in voller Höhe sofort investiert wird, sondern über einen bestimmten Zeitraum verteilt. Das anzulegende Kapital wird also zunächst risikolos geparkt und es wird – beispielsweise über einen Zeitraum von zehn Monaten – in die eigentlichen Anlagefonds umgeschichtet. Der Effekt für den Anleger ist, dass er gleich doppelt profitieren kann. Er umgeht die schwierige Entscheidung zum richtigen Einstiegszeitpunkt und er bezahlt Dank des Durchschnittseffektes weniger für die Fondsanteile und erzielt so am Ende eine höhere Rendite.

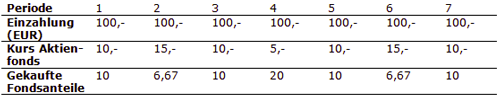

Durchschnittskosteneffekt reduziert den Kaufpreis

Doch wie funktioniert dieser Effekt genau? Das Prinzip ist einleuchtend: Kaufen Anleger auch bei fallenden Kursen Fondsanteile, so erhalten sie für ihren monatlichen Sparbetrag mehr Anteile. Bei hohen Kursen werden weniger Anteile gekauft. Die durchschnittlichen Kosten pro Fondsanteil liegen insgesamt unter dem durchschnittlichen Kurs der Fondsanteile während der Sparphase. Beispiel: Ein Anleger investiert monatlich 100,00 Euro in einen Fonds. Der Kurs variiert zwischen 5,00 und 20,00 EUR. Nach sieben Perioden hat er insgesamt 73,3 Fondsanteile gekauft.

Der durchschnittliche Kurs liegt in diesem Beispiel bei 10,71 EUR. Der Durchschnittskosteneffekt führt jedoch dazu, dass der Anleger tatsächlich einen durchschnittlichen Kaufpreis von lediglich 9,55 EUR hatte, was sich positiv auf die Rendite auswirkt.

Fazit

Den optimalen Einstiegszeitpunkt bei der Geldanlage zu finden ist nicht möglich. Eine sinnvolle Strategie besteht darin, die Anlagesumme über einen bestimmten Zeitraum zu strecken. Damit umgeht der Anleger die Problematik des richtigen Einstiegszeitpunktes und profitiert gleichzeitig von dem Durchschnittskosteneffekt.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Die (Haft-)pflicht für Kindersitter - Wer haftet, wenn etwas passiert?

Viele Privathaushalte haben ihre Ausgaben nur vage im Überblick

Börsenturbulenzen - Panik wäre wieder einmal ein schlechter Ratgeber

- Geschrieben von Olaf Kauhs

- Zuletzt aktualisiert: 03. September 2020

Kitas und Schulen waren monatelang geschlossen: Keine Frage - Die Corona-Pandemie hat Eltern in Sachen Kinderbetreuung vor ziemliche Herausforderungen gestellt. Es kann sich glücklich schätzen, der da zuverlässige Freunde oder Nachbarn hat, die im Zweifel auf den Nachwuchs aufpassen, während man selbst seiner Arbeit nachgehen muss. Doch wer haftet, wenn die Kinder während dieser Zeit etwas anstellen? Achtung, Kinder! Insbesondere in letzter Zeit haben Eltern den Wert eines guten sozialen Netzwerks kennengelernt, das sich mit um die Betreuung der Kinder kümmert. Doch auch eine weitere Sache wissen Eltern nur zu gut: Nur eine Sekunde mal nicht aufgepasst, und schon ist ein Unglück passiert. Der Fußball fliegt in die Fensterscheibe, das Fahrrad fällt gegen das Auto oder die Tapeten zieren plötzlich bunte Gemälde. Wie ärgerlich, wenn die Hilfsbereitschaft des Kindersitters hier auch noch bestraft wird, indem er selbst für den etwaigen Schaden haftet. Oder muss er das gar nicht?

Deliktfähigkeit ist eine Frage des Alters

Vor allem ist das Alter des Kindes ist entscheidend. Denn es ist völlig gleich, in wessen Obhut es sich zum Zeitpunkt des Schadens befindet: Ab dem siebten Lebensjahr sind Kinder selbst für den von ihnen verursachten Schaden verantwortlich. Bei Schäden im Straßenverkehr besteht eine sogenannte Deliktfähigkeit erst ab dem zehnten Lebensjahr. Für den Ernstfall sind Kinder diesen Alters normaler weise über die Familienversicherung der Eltern mitversichert. Die Frage nach einer Aufsichtspflichtverletzung ist in diesen Fällen irrelevant. Vor Vollendung des siebten beziehungsweise zehnten Lebensjahres können Kinder nicht zur Verantwortung gezogen werden. Sie sind schlichtweg zu jung. In diesem Fall haftet die Person, in dessen Obhut sich das Kind zum Zeitpunkt des Schadens befunden hat, aber nur, wenn sie ihre Aufsichtspflicht verletzt hat - ob Erziehungsberechtigter oder jemand Drittes. Deshalb sollten sich Betreuer deliktunfähiger Kinder also vorab über ihren Versicherungsschutz informieren.

Die Aufsichtspflicht der Eltern geht auf den jeweiligen Betreuer über

Während einer entgeltlichen oder unentgeltlichen Kinderbetreuung geht die Aufsichtspflicht der Eltern auf die Betreuungsperson über. Dessen sind sich Nachbarn, Freunde oder Verwandte häufig ebenso wenig bewusst, wie Tagesmütter und Tagesväter. Es spielt dabei auch keine Rolle, ob die Betreuung einmalig, gelegentlich oder regelmäßig erfolgt. Deshalb sollte jeder, der ein Kind betreut, vorher bei seiner Privathaftpflichtversicherung nachfragen, ob und inwieweit die Kinderbetreuung mitversichert ist und sich dies schriftlich bestätigen lassen.

Unterschiedliche Angebote am Markt zu finden und bestehenden Versicherungsschutz prüfen

Bei neueren Verträgen ist die unentgeltliche Kinderbetreuung oftmals bereits mitversichert. Anders sieht es aus, wenn diese gegen Bezahlung erfolgt. Vereinzelt gibt es Anbieter, die gegen einen geringen Mehrbeitrag auch hier einen Versicherungsschutz anbieten. Dies ist bei jedem Anbieter anders gestaltet. Wichtig ist auch, dass Haftpflichtansprüche aus Schäden, die die zu betreuenden Kinder selbst erleiden, mitversichert sind. Sonst können Behandlungs- und Pflegekosten sowie mögliche Regresse der Sozialversicherung den finanziellen Ruin bedeuten. Die Leistungen einer Haftpflichtversicherung sind umfassend: Sie prüft die Haftungsfrage, bezahlt berechtigte Ansprüche und wehrt unberechtigte Forderungen ab - notfalls auch vor Gericht. Die Versicherungssumme sollte mindestens zehn Millionen Euro pauschal für Personen-, Sach- und Vermögensschäden betragen. Wird die Kinderbetreuung in größerem Umfang betrieben, beispielsweise über fünf oder mehr Kinder, ist im Regelfall eine extra Betriebshaftpflichtversicherung erforderlich. Bei vielen Versicherern ist es sogar möglich , dass auch bei einem Schaden bei dem keine Haftung besteht, weil der Versicherungsnehmer oder eine versicherte Person (z.B. das deliktsunfähige Kind) nach den gesetzlichen Regeln nicht verantwortlich war, einzuschließen.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Farbwechsel - Aus der Grünen Karte wird die Weiße Karte

Wenn die bisherige Reiseversicherung in der Corona-Pandemie nicht hilft

Risiko Schlüsselverlust wird oft vernachlässigt

- Geschrieben von Olaf Kauhs

- Zuletzt aktualisiert: 25. August 2020

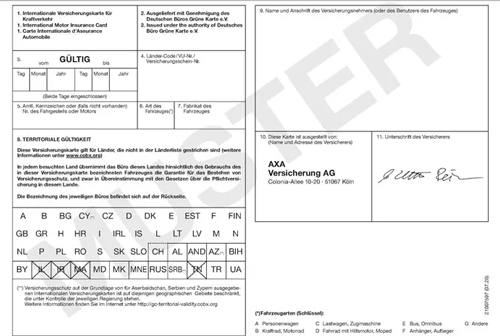

Die Grüne Karte begleitet den Autofahrer seit über einem halben Jahrhundert als offizieller KFZ-Versicherungsnachweis im Ausland. Bisher war sie seit 1965 nur auf grünem Papier gültig - doch das ändert sich jetzt! Die Kfz-Versicherer haben der Grünen Versicherungskarte zum 1. Juli 2020 einen neuen Anstrich gegeben und auf die neue "Weiße" Grüne Versicherungskarte umgestellt. Für Versicherer und Autofahrer hat der Farbwechsel viele Vorteile. Die Kfz-Versicherer können die neue Grüne Karte in digitaler Form einfach als PDF verschicken und der Versicherungsnehmer kann die Karte dann selbst ausdrucken. Erste Informationen dazu sind nachfolgend hier zusammengestellt.

Wozu gibt es die Grüne Karte?

„Internationale Versicherungskarte für den Kraftverkehr“ - so ist der offizielle Name der Grünen Karte. Diese gibt es aktuell in 48 Ländern und gilt als Nachweis für einen KFZ-Versicherungsschutz. In einigen dieser Länder ist die Grüne Karte Pflicht und muss sogar bei der Einreise mit dem Kfz vorgelegt werden. Aber auch in den Ländern, in denen sie nicht verpflichtend mitgeführt werden muss, kann sie bei einem Unfall sehr hilfreich sein. Denn auf ihr findet die Polizei schnell alle wichtigen Informationen über die KFZ-Versicherung und den Fahrzeughalter. Deshalb die Empfehlung: In den Auslandsurlaub mit dem eigenen Fahrzeug sollte die Karte immer dabei sein.

In diesen Ländern gilt die Grüne Karte:

Hier ist eine Einreise ohne Grüne Karte möglich

In diesen Staaten gilt das Kennzeichenabkommen. Somit ist bereits das amtliche Kennzeichen ausreichender Nachweis für einen Versicherungsschutz. Trotzdem empfehlen wir, eine gültige IVK mitzuführen.

- Alle EU-Staaten

- Island

- Norwegen

- Liechtenstein

- Kroatien

- Andorra

- Monaco

- San Marino

- Serbien

- Schweiz

Hier ist die Grüne Karte bei Einreise Pflicht

Es gibt Staaten, in denen muss die Grüne Karte bei Einreise mitgeführt werden. Dazu zählen folgende Länder:

- Albanien

- Aserbaidschan

- Bosnien-Herzegowina

- Iran

- Israel

- Marokko

- Mazedonien

- Moldawien

- Montenegro

- Russland

- Tunesien

- Türkei

- Ukraine

- Weißrussland

Für einige Länder des Grüne-Karte-Systems, zum Beispiel Russland oder die Türkei, kommt es auf den individuellen Versicherungsvertrag an. Ist ein Länderkürzel auf der IVK durchgestrichen, gilt der Schutz der Kfz-Versicherung in diesem Land nicht. In diesen Fällen sollten Sie mit dem ausstellenden Versicherer Kontakt aufnehmen. Eventuell muss vor dem Grenzübertritt eine sogenannte Grenzversicherung in dem betreffenden Land abgeschlossen werden.

Ab wann tritt die Änderung in Kraft?

Schon seit dem 1. Juli 2020 muss die Grüne Karte nicht mehr auf grünem Papier gedruckt werden. In einer Übergangszeit bis Ende 2020 gilt jedoch: Versicherungen können die Karte wahlweise auf grünem oder auf weißem Papier ausstellen. Ab dem 1. Januar 2021 wird das weiße Papier dann zur Pflicht. Bislang kamen die Grünen Karten entweder per Post oder mussten in den Büros der Versicherer abgeholt werden. Die Versicherer können zukünftig eine neue Grüne Versicherungskarte in digitaler Form einfach als PDF verschicken, der Kunde kann dann die Karte selbst auf weißem Papier ausdrucken.

Was ändert sich für den Versicherungsnehmer?

Erstmal gar nichts. Bereits ausgestellte Grüne Karten können bis zum Auslaufdatum weiterhin genutzt werden. Braucht man eine neue Versicherungskarte, kann diese weiterhin uneingeschränkt beim Versicherer beantragt werden. Während der Übergangszeit vom 1. Juli bis Ende 2020 geben Kfz-Versicherer die Nachweise sowohl auf dem klassischen grünen als auch auf dem neuen weißen Papier aus. Danach werden neue Karten in Deutschland ausnahmslos auf weißem Papier ausgestellt. Schnell verschwinden wird das Grün aber nicht: Bestehende Karten können bis zum Ablauf ihrer Gültigkeit weiter genutzt werden, manche Partnerländer werden die Karte künftig parallel auf grünem und auf weißem Papier ausstellen.

Grüne Karte behält weiter ihren Namen

Unverändert bleibt trotz der neuen Papierfarbe der Name des Versicherungsnachweises - auch die grenzüberschreitende Vereinbarung, die derzeit 48 Länder umfasst, wird weiterhin das Grüne-Karte-System bleiben.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Gesetzliche Schüler-Unfallversicherung reicht nicht aus - Privater Unfallschutz für Kinder ist unabdingbar!

Wenn Starkregen den Keller flutet – Das unterschätzte Risiko

Fahrerschutz für Motorradfahrer - Beim selbstverschuldeten Schadenfall entscheidend

Blog

Blog