Herzlich Willkommen!

Auf diesen Seiten möchten wir über unsere Dienstleistung informieren und darüber, was wir für Sie tun können.

Als Finanzberatungsunternehmen bieten wir Ihnen eine Vielzahl von Innovationen und außerordentlichen Produkten aus dem Finanz- und Kapitalmarkt.

Unsere Tätigkeit beginnt mit einer eingehenden Bestandsaufnahme. Daraus lässt sich eine Diagnose ableiten und eine Lösungsfindung vornehmen. Das Ergebnis dieser umfangreichen Finanzanalyse ist eine Finanzstrategie, die eine Vernetzung zwischen den Wünschen und Zielen, der persönlichen Finanzsituation und den wirtschaftlichen Einflüssen darstellt.

Die Antworten auf "was lohnt sich?", "was braucht man?", "was kann man?" und "was will man?" entscheiden über den optimalen Produktmix.

Lassen Sie uns Ihre Wünsche und Fragen wissen, wir sind gerne für Sie da.

Lieber eine Stunde über Geld nachdenken,

als eine Stunde für Geld arbeiten.

Zitat von John Davison Rockefeller

(1839-1937)

Interessante und wichtige Themen rund um die Finanzen

Kann man ein Forward-Darlehen kündigen? - Das müssen Sie beachten

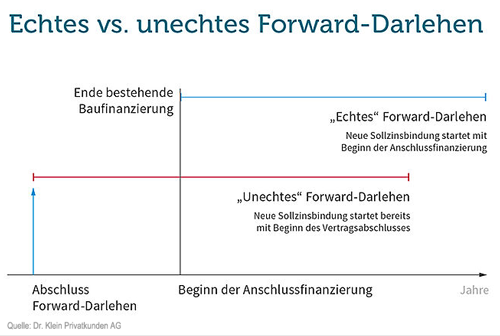

Die derzeitige Zinsenlage ist für Immobilienbesitzer interessant, über eine Sicherung der niedrigen Zinsen durch ein Forward-Darlehen nachzudenken. Dieses Darlehen wird aber nicht kostenlos gewährt. Bei einem noch längere Zeit laufenden Darlehen können Sie überprüfen, ob sich in Ihrem speziellen Fall ein Forward-Darlehen lohnt und es für Sie effektiv ist, Kosten für eine Absicherung der Zinshöhe zu zahlen. Je länger die Laufzeit noch ist, umso höher sind die Kosten für ein Forward-Darlehen.

Ein Forward-Darlehen zur Anschlussfinanzierung nutzen

Endet Ihre Finanzierung in Kürze, erhalten Sie von Ihrer kreditgebenden Bank sicher bald ein Angebot zum Anschlusskredit. Dies wird über günstige Zinsen verfügen und Ihnen eine preiswerte Restzahlung ermöglichen. Läuft Ihre Finanzierung aber noch ein oder zwei Jahre, sollten Sie sich über das Forward-Darlehen informieren und haben so die Möglichkeit, sich günstige Zinsen zu sichern und auch bei einem Anstieg der Zinsen, von der Erhöhung unbetroffen zu bleiben.

Wenn die Zinsen sich erhöhen, haben Sie die richtige Entscheidung getroffen. Sollte der Zinssatz aber weiter so niedrig bleiben, zahlen Sie durch das Forward-Darlehen mehr und haben höhere Zinsen, sowie die Gebühren für die Absicherung Ihrer Verzinsung zu tragen. Weiter sollten Sie es sich genau überlegen, da Sie ein Forward-Darlehen nicht kündigen und wieder zum niedrigeren Zinssatz zurückkehren können.

|

Forward-Darlehen - Mit der richtigen Strategie eine Planungssicherheit schaffen |

Forward Darlehen vor Beginn kündigen

Wenn man ein Forwarddarlehen erst gar nicht in Anspruch nehmen möchte und bereits vor Beginn kündigen möchte, verlangt das Finanzierungsinstitut eine Nichtabnahmeentschädigung. Dies ist eine Art Schadenersatz für den entgangenen Gewinn der Bank. Wenn man ein Forwarddarlehen kündigen möchte, weil man das Haus oder die Wohnung verkauft, darf die Bank die Kündigung nicht verweigern. Das heißt, bei einem Verkauf der Immobilie kann das Forward-Darlehen gekündigt werden. Allerdings muss in diesem Fall eine Vorfälligkeitsentschädigung bezahlen.

Kosten und Besonderheiten eines Forward-Darlehens

Für dieses Darlehen wird je nach Kreditinstitut ein gewisser Aufschlag von 0.01 bis 0.04 Prozent pro Monat erhoben. Sie binden sich mit Abschluss des Vertrages und können das Forward-Darlehen nicht kündigen, auch wenn die Zinsen für eine Anschlussfinanzierung sinken. Betrachten Sie diese Absicherung und das besondere Darlehen wie eine Versicherung, von der Sie auch hoffen, das der Schadensfall und somit die Inanspruchnahme der Versicherung zur Schadensübernahme nicht eintritt. Ebenso wie ein normaler Immobilienkredit kann auch diese besondere Finanzierung in keinem Fall einseitig gekündigt werden.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Mopedversicherung: Schwarz ist die Farbe der Saison 2026

Rauchmelder: Austauschen nach 10 Jahren und was man noch beachten sollte

Die größten Fallen bei einer Baufinanzierung

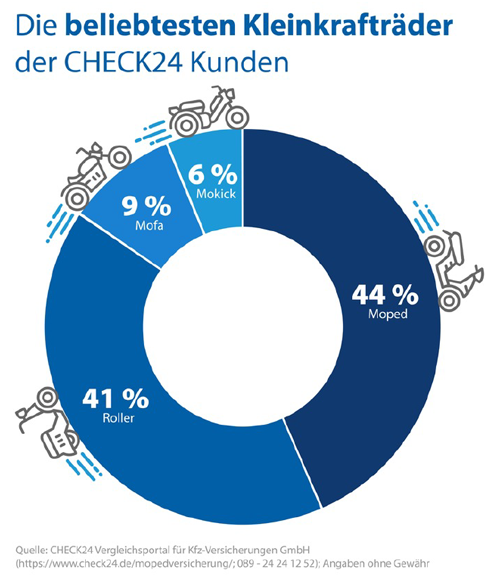

Mopedversicherung: Schwarz ist die Farbe der Saison 2026

Am 1. März beginnt die neue Moped-Saison. Mit dem Zweirad darf dann nur noch auf die Straße, wer das neue schwarze Kennzeichen hat. Wer weiterhin mit dem grünen Kennzeichen fährt, riskiert ein Bußgeld und möglicherweise jede Menge Ärger. Denn ohne ein gültiges Schild erlischt nicht nur der Versicherungsschutz: Der Fahrer macht sich auch strafbar. Speziell wenn Personen durch eigenes Fehlverhalten verletzt oder gar getötet werden, kann ein fehlender Haftpflicht-Schutz direkt in die Schuldenfalle führen.

Im Zweifel muss der Verursacher dem Geschädigten neben Schmerzensgeld zum Beispiel auch den Lohnausfall, den behindertengerechten Umbau der Wohnung, Behandlungskosten und eine Rente zahlen: Schnell kommen so sechs- oder gar siebenstellige Beträge zusammen. Der Verursacher haftet mit seinem gesamten Vermögen.

Für welche Fahrzeuge gilt das Versicherungskennzeichen?

Mofas, Mopeds und E-Scooter dürfen ab dem 1. März nur noch mit dem dann gültigen farbigen Kennzeichen unterwegs sein. Die bisherigen Nummernschilder verlieren ihre Gültigkeit. Folgende Fahrzeuge brauchen das klassische Versicherungs-Kennzeichen mit den Maßen 13,0 x 10,1 cm:

- Kleinkrafträder wie Mofas und Mopeds, die nicht mehr als 50 Kubikzentimeter Hubraum haben und nicht schneller als 45 km/h fahren.

- Elektrofahrräder mit einer Tretunterstützung bei Geschwindigkeiten über 25 km/h oder einer tretunabhängigen Motorunterstützung über 6 km/h bis maximal 45 km/h.

- Quads und Trikes mit einer durch die Bauart bestimmten Höchstgeschwindigkeit von maximal 45 km/h und einem Hubraum von maximal 50 Kubikzentimetern.

- E-Roller, die über eine Betriebserlaubnis verfügen und maximal 45 km/h schnell sind.

Motorisierte Krankenfahrstühle - Mofas und Mopeds aus DDR-Produktion mit einer Höchstgeschwindigkeit bis 60 km/h, die bereits vor dem 01.03.1992 versichert waren.

Diese Fahrzeuge brauchen die Versicherungs-Plakette mit den Maßen 6,7 x 5,5 cm:

- E-Scooter oder Segways, für die eine Betriebserlaubnis entsprechend der am 15. Juni 2019 in Kraft getretenen Elektrokleinstfahrzeuge-Verordnung erteilt wurde.

Warum ist ein aktuelles Versicherungskennzeichen so wichtig?

Wer mit abgelaufenem Versicherungskennzeichen unterwegs ist und mit seinem Fahrzeug einen Unfall verursacht, muss den kompletten Schaden aus eigener Tasche bezahlen – inklusive möglicher Schadenersatzforderungen der geschädigten Person. Diese können im Ernstfall mehrere Millionen Euro betragen. Der Versicherungsschutz besteht nur mit einem gültigen Kennzeichen, das immer von März bis Ende Februar des nächsten Jahres gültig ist.

|

Mopedversicherung – Vergleichen und Sparen! |

Anders als Pkw müssen Mofas, Mopeds und E-Scooter für den Betrieb auf öffentlichen Straßen nicht bei einer Zulassungsstelle angemeldet werden. Eine Betriebserlaubnis und ein gültiges Versicherungs-Kennzeichen bzw. eine Versicherungs-Plakette reichen. Um erkennen zu können, ob der Versicherungsschutz aktuell ist, wechselt die Farbe jedes Jahr zum 1. März zwischen schwarz, blau und grün.

Wie muss ich mein Mofa / Moped / Roller versichern?

Hier gilt: Die gesetzlich vorgeschriebene Haftpflichtversicherung ist ein Muss, eine Teilkaskoversicherung sinnvoll. Die Haftpflichtversicherung übernimmt alle Schäden, die mit dem Fahrzeug anderen zugefügt werden. Wer sehr an seinem Fahrzeug hängt, sollte eine Teilkaskoversicherung in Betracht ziehen. Diese Versicherung leistet unter anderem bei Wildschäden, Feuer, Überschwemmung oder Diebstahl.

Wo bekommt man ein Moped-Kennzeichen her?

Das Nummernschild können bei einem Versicherer vor Ort abholt werden. Bei den meisten Versicherungsgesellschaften kann man diese auch online beantragen. Informationen zu den Leistungen sowie Konditionen einer Mopedversicherung können unterschiedlich sein. Vergleichen Sie unterschiedliche Mopedversicherungen miteinander. Dies ist ganz einfach und bequem mit dem folgenden Online-Vergleich möglich. Haben Sie einen passenden Tarif gefunden, können Sie diesen direkt online abschließen. Nach Abschluss der Versicherung stellt der Versicherer den Versicherungsschein aus und schickt das Versicherungskennzeichen per Post an den Fahrzeughalter. Die Zusendung des Kennzeichens dauert in der Regel zwischen zwei und fünf Tage. Sobald Sie das Mopedkennzeichen erhalten haben, können Sie es selbstständig am Fahrzeug befestigen.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Bei Eigentumserwerb Vorteile mit Gesellschaft bürgerlichen Rechts erzielen

Aktien, Anleihen, Gold: So positionieren sich Fondsmanager für 2026

Unfälle und Schäden im Karneval - wie ist man richtig versichert

Bei Eigentumserwerb Vorteile mit Gesellschaft bürgerlichen Rechts erzielen

Wenn mehrere Personen gemeinsam eine Immobilie erwerben, stellt sich häufig die Frage nach der Rechtslage der Besitzverhältnisse. Während der Immobilienkauf durch mehrere natürliche Personen mit einer geteilten Grundbuch Eintragung einhergeht und hier nach ideellen Bruchteilen gerechnet wird, erwirbt eine GbR die Immobilie wirklich gemeinsam, also in einer juristischen Gemeinschaft. Die Flexibilität bei dieser Option ist höher. Die Anteile der Immobilie lassen sich ohne erneute notarielle Einschaltung unter den GbR Eignern übertragen, was grunderwerbssteuerneutral erfolgt. Auch die Beteiligung von volljährigen Kindern an den Immobilien ist ohne Aufwand möglich.

Risiken und Chancen beim GbR Immobilienkauf

Die Höhe der Beteiligung ist bei dieser Kaufform für Immobilien nicht im Grundbuch ersichtlich. Eine eigenmächtige Schenkung oder der Ausstieg aus dem Geschäft ist einem einzelnen Teilhaber der GbR nicht einfach so möglich, wodurch die anderen GbR Mitglieder nicht benachteiligt oder vor vollendete Tatsachen gestellt werden. Doch wo es Vorteile gibt, verstecken sich natürlich auch Risiken und Nachteile. Geplante Übertragungen der Gesellschaftsrechte werden vom sachkundigen Notar nicht übernommen und sind juristisch gesehen, viel schwieriger zu realisieren als bei Immobilien, die von natürlichen Personen in Gemeinschaft erworben wurden.

Abwägen erspart Ärger

Ehe Sie sich für den Kauf von Immobilien in Gemeinschaft mit anderen Menschen entscheiden und eine GbR in Erwägung ziehen, sollten Sie sich zu den Vor- und Nachteilen informieren. Für ein Ehepaar beispielsweise, wird die Gesellschaftsform für den Erwerb von Immobilien wenig vorteilhaft und interessant sein. Handelt es sich aber um ein Ehepaar mit schwierigen oder ungeklärten finanziellen Verhältnissen oder aber eine Gruppe befreundeter Investoren, kann die Gesellschaftsform durchaus Vorteile ermöglichen und sich als perfekte Entscheidung für den Immobilienkauf erweisen. Um mit der Gründung einer GbR keinen Fehler zu begehen, setzen Sie sich im Vorfeld in Kenntnis und wägen die Vorteile gegen Nachteile ab.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Krankenversicherung - Steuern sparen durch Absetzen der Beiträge

Mopedversicherung – So ist man für die Saison richtig versichert

Immobilie als Kapitalanlage - Das sollte man beachten