Blog

- Geschrieben von Olaf Kauhs

- Zuletzt aktualisiert: 24. Mai 2023

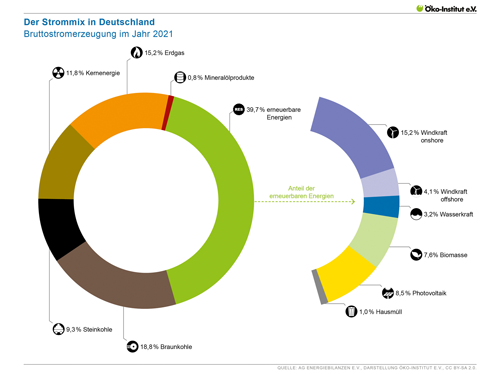

Wer seinen eigenen Strom produzieren möchte, der kam in der Vergangenheit an einer Photovoltaikanlage nicht vorbei. Bisher waren Photovoltaikanlagen vor allem für Hauseigentümer interessant. Nun können auch Mieter und Wohnungsbesitzer mit kleinen Solaranlagen für den Balkon unabhängig Strom produzieren und damit Geld sparen und Ressourcen schonen. Ob als Solarpaneele, welche zugleich auch als Balkonsichtschutz fungieren, montiert auf dem Garagendach oder mobil im Garten als Stecker im Gartenbeet - die kleinen Balkonkraftwerke sind schnell montiert und steckerfertig ans Hausstromnetz anschließbar. Durch die mobilen Balkonsolaranlagen ist es nun beispielsweise auch Mietern in Mehrfamilienhäusern möglich, zumindest einen kleinen Teil des Energiebedarfs selbst abzudecken.

Wer selbst Strom erzeugen möchte, muss sich auch mit dem passenden Versicherungsschutz beschäftigen

Für Photovoltaikanlagen-Betreiber, bei denen die Anlage fest mit dem Gebäude verbunden ist, kann der Versicherungsschutz über die Gebäudeversicherung oder über eine spezielle Photovoltaikversicherung gewährleistet werden. Bei den mobilen Balkonkraftwerken sieht die Sachlage anders aus, den diese gehören zu den mobilen Gegenständen im Haus und gehören deshalb zur Hausratversicherung. Eigentümer einer Immobilie können den Versicherungsschutz einer Balkon-Solaranlage bzw. einer mobilen Anlage auch über die Wohngebäudeversicherung regeln, wenn die Solaranlage außen fest am Gebäude angebracht ist und dem versicherten Gebäude (Gebäudezubehör) dienen. Mieter haben keinen Zugang zur Gebäudeversicherung des Wohnhauses und können nur die Möglichkeit nutzen, dass mobile Balkonkraftwerk entweder mit einer speziellen Photovoltaikversicherung oder über die Hausratversicherung zu versichern.

Erste Versicherer bieten dafür inzwischen einen entsprechenden Versicherungsschutz für die Balkon-Solaranlage im Rahmen der Hausratversicherung an, wenn die Solaranlage ausschließlich der versicherten Wohnung dient. Dann gelten auch die im Vertrag vereinbarten Gefahren, inklusive von Sturm- und Hagelschäden. Voraussetzung ist dabei eine sach- und fachgerecht montierte Solaranlage, z.B. an der Außenseite des Balkons oder der Terrasse. Auch beim Haftpflichtschutz können Mieter inzwischen im Rahmen der Privathaftpflichtversicherung über den nötigen Versicherungsschutz verfügen. Dabei wird Risiko der Einspeisung in das Stromnetz ebenfalls mitversichert. Daher ist Mietern zu empfehlen, bei ihrem Hausrat- und Haftpflichtversicherer nachzufragen, ob die mobile Solaranlage im bestehenden Vertrag, beispielsweise durch Zusatzbausteine mit eingeschlossen werden kann. Anderenfalls sollte man den Hausrat- und Haftpflichtversicherer zur nächsten Fälligkeit wechseln, um an den entsprechenden Versicherungsschutz zu gelangen. In jedem Fall sollte man sich vom Versicherer die konkrete Abdeckung bestätigen lassen.

Welcher Versicherungsschutz sollte für Balkonkraftwerke vorhanden sein

Für Schäden gegenüber Dritten tritt die Haftpflichtversicherung ein. Wird beispielsweise ein Solarpaneel durch Sturm vom Balkon gerissen und stürzt auf das Nachbargrundstück, können Personen- oder Sachschäden entstehen. Auch Schäden, welche durch das Einspeisen von Strom in das öffentliche Netz entstehen, sollten mitversichert sein. Bei Schäden am eigenen Hab und Gut, fallen die mobilen Kraftwerke grundsätzlich im Rahmen der Außenversicherung in den Bereich der Hausratversicherung. Dort sind Balkonsolaranlagen typischerweise vor Gefahren wie Brand, Sturm, Hagel, Leitungswasser und Einbruchdiebstahl versichert. Jedoch in einem geringeren Umfang - meist nur zehn Prozent der Versicherungssumme - als der Hausrat, welcher sich innerhalb der Wohnung befindet. Hier sollte man entsprechend Rücksprache mit dem entsprechenden Versicherer halten. Wer ganz sichergehen möchte, kann auch gezielt spezielle Balkon-Solarversicherungen abschließen, die mittlerweile von manchen Versicherer angeboten werden.

Warum welcher Versicherungsschutz wichtig ist:

- Haftpflichtversicherung

Für Schäden, welche durch den Besitz, Gebrauch oder die Unterhaltung einer Solaranlage bei Dritten verursacht wird, ist ein Haftpflichtversicherungsschutz anzuraten. Wird der produzierte Strom nur für den eigenen privaten Bedarf genutzt und nicht ins öffentliche Stromnetz eingespeist, ist die gesetzliche Haftpflicht über die Privathaftpflichtversicherung mitversichert. Zur Sicherheit sollte in jedem Fall mit dem Versicherer geklärt werden, ob Schäden durch die mobile Solaranlage über die Private Haftpflichtversicherung auch tatsächlich versichert ist. - Hausratversicherung

Bei einer vorhandenen Hausratversicherung kann in einem gewissem Umfang ein Versicherungsschutz bestehen. Für Anlagen, die von Mietern oder Wohnungseigentümern angeschaffte und installierte Anlagen, die jederzeit wieder abmontiert werden können, gehören zum Hausrat. Über die in der Hausratversicherung integrierte Außenversicherung besteht somit Schutz auch für solche Anlagen. Es ist allerdings zu beachten, dass der Außenversicherungsschutz im Hinblick auf die versicherten Gefahren (insbesondere Einbruchdiebstahl, Raub, Naturgefahren) wie auch die abgesicherten Summen in den allermeisten Tarifen stark reduziert ist. - Elektronikversicherung

Mit einer Elektronikversicherung können Schäden an der Solaranlage abgesichert werden. Dabei werden die im Versicherungsvertrag bezeichneten elektrotechnischen und elektronischen Anlagen und Geräte oder Bauteile versichert. Meist unter anderem gegen- Beschädigungen oder Zerstörungen

- Diebstahl, Einbruchdiebstahl, Raub oder Plünderung

- Sachschäden durch Bedienungsfehler

- Konstruktions-, Material- oder Ausführungsfehler

- Kurzschluss, Überstrom oder Überspannung

- Brand, Blitzschlag, Explosion, Sturmschäden

Außerdem leistet die Elektronikversicherung auch bei notwendigen Reparaturkosten oder bei einem Totalschaden ggf. die Wiederbeschaffung zum Neuwert.

- Rechtsschutz

Für Streitigkeiten aus der Anschaffung, der Installation und dem Betrieb der Anlage kann innerhalb des Privatrechtsschutzes die Leistungsart Photovoltaik-Rechtsschutz mit eingeschlossen werden. Bei älteren Verträgen sollte man seinen Vertrag entsprechend überprüfen. Wobei kein Versicherungsschutz besteht, wenn der Rechtsstreit in ursächlichem Zusammenhang mit der Errichtung des Gebäudes steht (Baurisikoausschluss). Für Mieter und Wohnungseigentümer wird ergänzend der Rechtsschutz für selbstgenutzte Immobilien empfohlen, da hier mögliche Auseinandersetzungen mit dem Vermieter, anderen Wohnungseigentümern oder Nachbarn umfasst sind.

Da Balkonkraftwerke keine Vergütung für die Einspeisung in das Stromnetz erzielen, gibt es für Betreiber auch keinen Einkommensausfall, der erstattet werden muss. Von daher benötigt man keine Balkon-Solaranlagen-Versicherung oder auch Ertragsausfallversicherung. Der Schutz der Photovoltaikmodule ist in der Regel in der Hausrat- und Privat-Haftpflichtversicherung enthalten. Deshalb sollte man hier seine bestehenden Verträge überprüfen und notfalls zu einem Anbieter wechseln, der den entsprechenden Versicherungsschutz mit anbietet.

Photovoltaikversicherung - Wer braucht diese und was bringt diese

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Mit der Geldanlage für ein gutes Klima sorgen

Grundsteuerbescheid gut prüfen und bei Unstimmigkeiten Widerspruch einlegen

Photovoltaikanlagen - Für kleinere Anlagen wird der Betrieb jetzt einfacher und günstiger

- Geschrieben von Olaf Kauhs

- Zuletzt aktualisiert: 22. Mai 2023

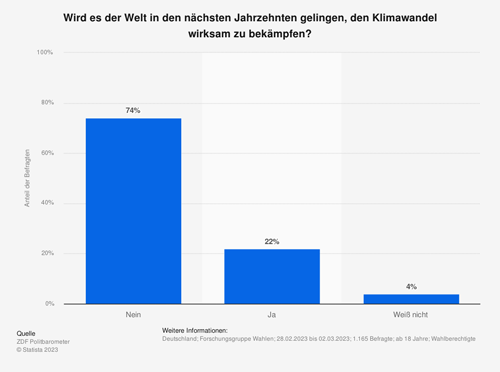

Es ist bereits heute spürbar, dass sich das Klima ändert und es wird sich auch in Zukunft weiter wandeln. Ob der Mensch dafür verantwortlich ist oder dies wie in früheren Zeiten, als noch keine Menschen auf der Erde in der heutigen Form ansässig waren, auch schon gab, lässt sich streiten. Für Anleger ergeben sich dadurch aber neue Möglichkeiten, denn das Thema Klimawandel wird mit großer Wahrscheinlichkeit weiter ein Zukunftstrend blieben.

Die Fakten sprechen für sich:

Ein großer Teil der beobachteten und vorhergesagten Veränderungen ist das Resultat des Ausstoßes von Treibhausgasen durch Menschen. Die Folgen lassen sich an den Durchschnittstemperaturen ablesen. Sie steigen langsam aber stetig an. Und auch Extremwetterereignisse wie Stürme, Dürren oder Hitzesommer nehmen zu. Hinzu kommt der in der Öffentlichkeit stark diskutierte Anstieg des Meeresspiegels. Zu den Leidtragenden gehört beispielsweise die Landwirtschaft. Vegetationsperioden verschieben sich – mit Folgen für die Produktion. Ein weiteres Beispiel ist die Energieproduktion. Kraftwerke entnehmen häufig Kühlwasser aus Flüssen. Ist dieses zu warm, oder hat der Fluss Niedrigwasser, kann es im Extremfall zum Ausfall führen.

Die Beispiele zeigen, wie sehr sich der Klimawandel auf unsere Gesellschaft auswirkt, auch wenn dies nicht immer sofort sichtbar ist. Daher gehört es zu den großen Herausforderungen, diesen negativen Auswirkungen entgegenzutreten. Das tangiert auch Anleger, denn das Thema Klimawandel wird mit großer Wahrscheinlichkeit einer der großen Zukunftstrends werden.

Eine Möglichkeit in diesem Bereich zu investieren bieten aktiv gemanagte Investmentfonds

Dabei gibt es unterschiedliche Ansätze. Eine Strategie besteht aus der Selektion von Unternehmen, die besonders ökologisch wirtschaften. Im Fokus ihres Handelns steht die ökologische Komponente. Das zeigt sich beispielsweise dadurch, dass sie ihre Ressourceneffizienz optimieren und nachhaltig agieren.

Einen neuen und vielversprechenden Ansatz verfolgen jene Unternehmen, deren Kernkompetenz in der Bereitstellung von Klima schonenden Technologien besteht. Vor dem Hintergrund, dass die Nachfrage nach solchen Technologien in Zukunft deutlich zunehmen wird, sind diese Unternehmen besonders interessant. Und auch hier können Anleger auf aktiv gemanagte Fonds zurückgreifen. Diese fokussieren sich auf die vielversprechendsten Kandidaten – auch unter wirtschaftlichen Gesichtspunkten.

Fazit

Vor dem Hintergrund des sich verändernden Klimas haben Anleger die Möglichkeit, von diesem Zukunftstrends zu profitieren. Insbesondere aktiv gemanagte Investmentfonds mit Fokus auf Unternehmen, die in diesem Bereich wegweisende Technologien produzieren, bieten einen deutlichen Mehrwert. Im Rahmen einer Depotoptimierung ergibt sich dadurch eine signifikante Verbesserung des Risiko/Ertrag-Profils.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Was ist die Sozialwahl und was man darüber wissen muss

Warum Nachhaltigkeit ein strategischer Erfolgsfaktor für Anleger ist

Lebensversicherung - Varianten, Eigenschaften und Besteuerung

- Geschrieben von Olaf Kauhs

- Zuletzt aktualisiert: 09. Mai 2023

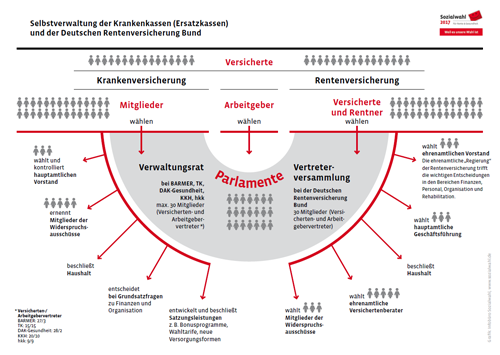

In Deutschland sind derzeit ca. 52 Millionen Menschen aufgerufen, sich an der Sozialwahl zu beteiligen. Neben den Europa- und den Bundestagswahlen handelt es sich um die drittgrößten Wahlen innerhalb von Deutschland. Die Versicherten können bis zum 31. Mai 2023 ihre Interessenvertreter in der gesetzlichen Sozialversicherung mitbestimmen. Die Interessenvertretung setzt sich aus den gesetzlichen Renten- und Krankenversicherungen zusammen. Durch die gewählten Selbstverwaltungsorgane wird den Beitragszahlern eine Mitbestimmung bei Entscheidungen über Rente und Gesundheitsversorgung ermöglicht.

Mitbestimmung in Renten- und Krankenversicherungsfragen

Von den gewählten ehrenamtlichen Vertretern die in den Vertreterversammlungen der Deutschen Rentenversicherung Bund, der Deutschen Rentenversicherung Saarland und in den Verwaltungsräten der Ersatzkassen sitzen, werden Entscheidungen getroffen, welche sich unmittelbar auf die Beitragszahler auswirken. Weiterhin kontrollieren sie die Verwaltungen der gesetzlichen Sozialversicherung und sie beschließen die Haushalte. Daneben haben sie auch ein entscheidendes Mitspracherecht in der Festsetzung des Leistungsangebots von Rentenversicherung und Krankenkasse.

1953 wurde erstmals eine Sozialwahl durchgeführt

Im Jahr 2023 erfolgt die Sozialwahl nun zum dreizehnten Mal. Da bei der letzten Sozialwahl nur eine Wahlbeteiligung von knapp über 30 Prozent zu verzeichnen war, bemüht sich der Bundeswahlbeauftragte für die diesjährigen Sozialwahlen, Peter Weiß, für eine rege Teilnahme an den Wahlen zu werben. So können Versicherte Einfluss auf die Verwendung der Versicherungsbeiträge nehmen und zum Bestehen einer vom Staat unabhängigen demokratischen Kontrollinstanz der gesetzlichen Sozialversicherung beitragen. Wahlberechtigt sind rund 52 Millionen Versicherte und Rentner, die bei der Deutschen Rentenversicherung Bund, der Deutschen Rentenversicherung Saarland oder einer der Ersatzkassen Barmer, TKK, DAK-Gesundheit, KKH oder HHK versichert sind. Die Wähler haben die Möglichkeit, je eine Liste aus den von ihrer Versicherung oder Krankenkasse aufgestellten Listen auszuwählen. Die Sozialwahlen finden alle sechs Jahre statt.

Wahlunterlagen kommen mit rotem Umschlag mit der Post und abstimmen kann man entweder per Post oder Online

Bei anderen gesetzlichen Krankenkassen steht nur eine Liste zur Wahl. Es sind in dieser Liste nicht mehr Kandidaten zur Wahl vorgeschlagen, als später im Selbstverwaltungsgremium an Sitzen zu vergeben sind. Diese eine Liste gilt dann mit Ablauf der Wahlfrist automatisch als gewählt. Die Kandidaten auf den Listen kommen beispielsweise aus Arbeitnehmervereinigungen mit sozial- und berufspolitischen Zielen oder von den Versicherten selbst, auf sogenannten Freien Listen. Die Verteilung der Sitze erfolgt in den Parlamenten nach dem Anteil der Stimmen, welche auf die jeweilige Liste entfallen. Die Wahlunterlagen an die Versicherten werden seit dem 21. April 2023 in roten Briefumschlägen per Post verschickt. Jeder Wähler besitzt eine Stimme, die er für eine Liste seiner Rentenversicherung oder Krankenkasse abgeben kann. Bisher fand die Sozialwahl als reine Briefwahl statt. Erstmals in der Geschichte der Sozialwahl bekommen die Wahlberechtigten auch die Möglichkeit zur Online-Abstimmung, die es anfangs allerdings nur bei den Ersatzkassen gibt.

Mehr Informationen gibt es unter: www.sozialwahl.de

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Für Arbeiten im Garten die Ausgaben von der Steuer absetzen

Bankenbeben – Politik und Notenbanken greifen mit schnellen Reaktionen ein und beruhigen damit die Finanzmärkte

Unbeschwert in die Grillsaison starten

- Geschrieben von Olaf Kauhs

- Zuletzt aktualisiert: 19. März 2024

Gartenbesitzer haben die Möglichkeit, wenn für die Arbeiten im eigenen Garten eine fremde Hilfe in Anspruch genommen wird, die Kosten dafür beim Finanzamt als Werbungskosten geltend machen. Und dies bezieht sich nicht nur auf Reparaturarbeiten, sondern auch für das Heckenschneiden, Rasenmähen oder Gehwegplatten verlegen.

Nur die Arbeitskosten sind abzugsfähig

Abzugsfähig sind Ausgaben sowohl für haushaltsnahe Dienstleistungen als auch für Handwerkerleistungen. Jedoch ist gerade bei den Gartenarbeiten die Abgrenzung zwischen diesen beiden Formen der Steuerbegünstigung nicht eindeutig erkennbar. Denn während das Rasenmähen oder die Grünschnitt-Entsorgung üblicherweise als haushaltsnahe Dienstleistung anerkannt werden, wird die Gartengestaltung meist als Handwerkerleistung eingestuft. Als Eigentümer sollte man deshalb seine Spielräume geschickt nutzen und zwei Steuerboni ausschöpfen. Für haushaltsnahe Dienstleistungen können Aufwendungen bis zu 4.000,00 Euro (20 Prozent von bis zu 20.000,00 Euro) im Jahr von der Steuerschuld abgezogen werden. Bei den Handwerkerleistungen können Aufwendungen nur bis zu 1.200,00 Euro (20 Prozent von bis zu 6.000,00 Euro) abgezogen werden.

Handwerker- und haushaltsnahe Dienstleistungen nicht dasselbe

Dabei hat der Bundesfinanzhof in einem Urteil vom 1.2.2007 (Az.: VI R 77/05) den Unterschied zwischen Handwerkerleistungen und den haushaltsnahe Dienstleistungen klar herausgestellt. Letzteres ist demnach eine Tätigkeit, die gewöhnlich durch Mitglieder des privaten Haushalts oder entsprechend Beschäftigte erledigt werden. Dagegen ist die Renovierung der Hausfassade eine handwerkliche Tätigkeit, weil sie in der Regel nur von Fachpersonal erledigt werden kann. Zusätzlich können noch 510 Euro für haushaltsnahe Beschäftigungsverhältnisse, bei denen es sich um eine geringfügige Beschäftigung handelt, abgesetzt werden. So kommen maximal 5.710,00 Euro zusammen. Gut für Steuerzahler: Die Kosten werden direkt von der Steuerschuld und nicht vom zu versteuernden Einkommen abgezogen.

Rechnungen für die Steuererklärung richtig erstellen lassen

Abzugsfähig sind jeweils nur die Lohn- und Arbeitskosten, nicht die Materialkosten. Beides muss in der Rechnung klar getrennt ausgewiesen sein. Für die Anerkennung der Ausgaben, muss der Steuerzahler die Rechnung sowie einen Nachweis über die unbare Bezahlung vorlegen können. Denn die Rechnungen müssen per Banküberweisung bezahlt werden, damit das Finanzamt einen Nachweis über die Zahlung hat. Wenn diese Voraussetzungen gegeben sind, steht einer Geltendmachung in der Steuererklärung nichts mehr entgegen.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Ab wann wird von der Krankenkasse das Krankengeld gezahlt

Starkregen-Risiko in Deutschland steigt – Darauf sollten Immobilienbesitzer und Mieter jetzt achten

Die größten Fallen bei einer Baufinanzierung

- Geschrieben von Olaf Kauhs

- Zuletzt aktualisiert: 13. April 2023

Manchmal brauchen Arbeitnehmer eine längere Auszeit, damit sie sich von einer Krankheit richtig erholen können. Der Arbeitgeber zahlt in einem solchen Fall das Gehalt sechs Wochen lang weiter. Sollte der Mitarbeiter dann immer noch nicht genesen sein, tritt seine Krankenkasse mit der Krankengeldzahlung ein. Die Krankengeldhöhe beträgt im Regelfall 70 Prozent des beitragspflichtigen Bruttogehaltes. Damit das Krankengeld aber von Anfang an in voller Höhe gezahlt wird, müssen Versicherte einiges beachten.

Krankengeld für Arbeitnehmer, Arbeitslose und freiwillig Versicherte

In Deutschland haben Versicherte einen Anspruch auf Krankengeld, wenn sie durch eine Krankheit arbeitsunfähig geworden sind. Ein Arzt entscheidet, ob dies der Fall ist und stellt dem Versicherten dann eine Arbeitsunfähigkeitsbescheinigung (gelber Schein) aus. Arbeitsunfähig bedeutet in der Regel, dass jemand seinen Beruf krankheitsbedingt nicht mehr oder nur unter der Gefahr der Verschlimmerung der Krankheit ausüben kann. Die Arbeitsunfähigkeit hängt aber auch von der beruflichen Tätigkeit ab. Ein Berufskraftfahrer ist mit einem gebrochenen Bein unter Umständen mehrere Wochen arbeitsunfähig, eine Büroangestellte dagegen kann mit einem Gehgips weiterarbeiten.

Ab wann und wie viel Krankengeld gibt es

Wenn die Arbeitsunfähigkeit länger als sechs Wochen anhält, hängt die Höhe des Krankengeldes vom Einkommen vor Beginn der Arbeitsunfähigkeit ab. Bei Arbeitnehmern beträgt sie 70 Prozent des Bruttogehaltes. Das gilt auch für arbeitsfreie Tage, also Feiertage oder Wochenenden. Dabei wird jedoch nur das Entgelt bis zur Beitragsbemessungsgrenze berücksichtigt. Maximal werden aber 90 Prozent des bisherigen Nettoeinkommens gezahlt. Für freiwillig Versicherte können die Kassen in ihren Satzungen regeln, ob und ab dem wievielten Krankheitstag sie Krankengeld zahlen. Normalerweise zahlen die Kassen jedoch freiwillig versicherten Angestellten genauso Krankengeld wie Pflichtmitgliedern. Empfänger von Arbeitslosengeld I erhalten Krankengeld in Höhe der zuletzt bezogenen Leistungen. Selbstständige können beim Abschluss ihrer (freiwilligen) gesetzlichen Versicherung wählen, ob sie Krankengeld erhalten wollen. Dieses wird dann ab der siebten Woche der Krankheit gezahlt.

Wie lange wird das Krankengeld gezahlt

Das Krankengeld wird bei derselben Krankheit für bis zu 78 Wochen innerhalb von drei Jahren Krankengeld von der Krankenkasse gezahlt. Kommt während der Arbeitsunfähigkeit eine andere Krankheit dazu, verlängert dies nicht die Zahlung von Krankengeld. Deshalb handelt es sich bei den 78 Wochen um die Höchstbezugsdauer von Krankengeld. Darauf werden alle Zeiten angerechnet:

- in denen man wegen derselben oder einer weiteren hinzugetretenen Erkrankung arbeitsunfähig ist und Krankengeld bekommen oder

- in denen das Krankengeld ruht, beispielsweise weil man noch Gehalt von seinem Arbeitgeber oder weiterhin Einkünfte aus einer Selbstständigkeit bekommt oder weil man während einer Rehabilitation Übergangsgeld vom Rentenversicherungsträger erhält

Eine weitere Absicherung im Krankheitsfall über diesen Zeitraum hinaus, kann nur bei einer Privaten Krankenversicherung mit einer abgeschlossenen Krankentagegeldversicherung vorgenommen werden.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Auf die Baustelle mit Fotoapparat und Diktiergerät

Vermögenswirksame Leistungen – Durch Anhebung der Verdienstgrenze beim Bausparen stehen höhere Förderzulagen zur Verfügung

Sozialversicherungsausweis - Mit der ersten versicherungspflichtigen Tätigkeit kommt dieser automatisch

- Geschrieben von Olaf Kauhs

- Zuletzt aktualisiert: 12. April 2023

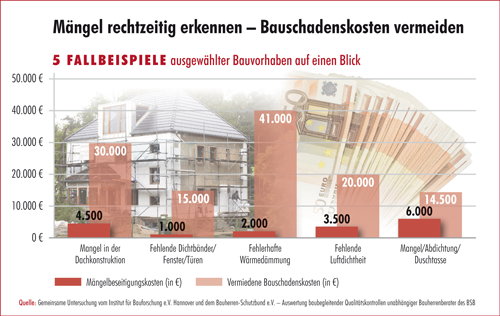

Pfusch am Bau ist für Bauherren ein Horrorszenario. Das Haus ist fertiggestellt, das Konto leer und dann dringt mit den ersten starken Regenfällen Feuchte ins Mauerwerk oder beim Flachdach erweist sich die Abdichtung als mangelhaft verarbeitet. Als Schwachstelle kann sich beim Neubau vieles entpuppen: Von der Heizung bis zur Elektroinstallation, selbst Fenster und Fliesen, Estrich oder Malerarbeiten können Mängel haben. Besonders tückisch sind Schwachstellen, die kaum sichtbar sind oder sich erst spät entpuppen, wie beispielsweise die Drainage oder das Dach.

Gegen Baumängel können Bauherren sich schützen

Besonders bei Gebäudeabdichtungen wird viel falsch gemacht, wie der Bauherren-Schutzbund (BSB) herausgefunden hat. Vor allem bei unterkellerten Häusern wurde festgestellt, dass Feuchteschäden an erdberührten Bauteilen mit großen Schadensummen zu Buche schlagen . Bei 2.500 untersuchten Schadensfällen und Betreuungsobjekten fanden sich reihenweise Schäden, deren Beseitigungskosten in die Zehntausende gingen. So verursachten fehlende oder unzureichende Baugrunduntersuchungen Schäden von bis zu 125.000,00 Euro. Auch fehlerhafte Abdichtungen sind teuer und laut BSB wurde insgesamt eine durchschnittliche Schadenhöhe von 35.000,00 Euro für eine fehlerhaft geplante Bauausführung und 7.800,00 Euro für den Verzicht auf Rückstausicherungen ermittelt.

„Setzt man die Kosten für fachgerechte Voruntersuchungen zwischen 600,00 und 1.300,00 Euro dagegen, wird das Ausmaß der finanziellen Auswirkungen deutlich", heißt es in der Studie. „Gerade Feuchteschäden sind nur mit einem großem Aufwand zu beseitigen", weiß BSB-Vorsitzender Peter Mauel. „Um Bauschäden zu reduzieren, müssen Planer, Bauanbieter und Verbraucher sensibilisiert werden. " Ausführungsfehler, auf die 60 Prozent der Schäden zurückzuführen seien, beruhten hauptsächlich auf Verstößen der ausführenden Firmen gegen Regeln der Technik, auf unterlassene Voruntersuchungen oder auf Nichtbeachtung von Material- und Verarbeitungsrichtlinien.

Experten empfehlen: Nicht an Kontrollen sparen

Wie können sich Bauherren gegen den Pfusch am Bau wappnen? Es helfen hier nur Fachkompetenz, eine sorgfältige Planung und eine strenge Bauüberwachung. In der heißen Bauphase sollte man stets eine Tasche mit den wichtigsten Utensilien für die Baustellenvisite parat haben. Unerlässlich sind: Telefonnummern aller Beteiligten, Bauzeitplan, aktueller Planstand, Schreibsachen oder Diktiergerät, Fotoapparat, Zollstock, Arbeitshandschuhe, Wasserwaage, Basiswerkzeug, Klebeband, Absperrband, Taschenlampe und feuchte Reinigungstücher. Vor allem für den, der in Eigenregie baut, ist dies unerlässlich. Aber auch wer mit Architekt oder Bauleiter baut, muss die einzelnen Gewerke nach Fertigstellung rechtlich abnehmen.

Oft muss der Bauherr nach einem erreichten Baufortschritt Abschlagszahlungen leisten, ohne dass eine Abnahme vorgenommen wurde. Vor einer Zahlung ist deshalb eine technische Begehung angebracht. Bauherren und Planer sollten Unterlassungssünden meiden und nicht an Kosten für beispielsweise Bodengutachten sparen. Für den, der fachlich nicht so versiert ist, können auch Qualitätskontrollen durch externe Bausachverständige Pfusch am Bau rechtzeitig vermeiden. „Die Schadenhöhe", so der BSB, „hängt vom Zeitpunkt der Feststellung ab." Je früher der Mangel erkannt wird, desto geringer sind die Kosten, ihn zu beheben.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Wohngebäude - Jetzt vor Starkregen und Hochwasser schützen

Wer zahlt wenn unbeaufsichtigte Haushaltsgeräte Schäden anrichten

Vorfahrtsregelung auf Parkplätzen - BGH-Urteil entscheidet "rechts vor links" gilt in aller Regel nicht

Blog

Blog