Blog

- Geschrieben von Olaf Kauhs

- Zuletzt aktualisiert: 21. März 2023

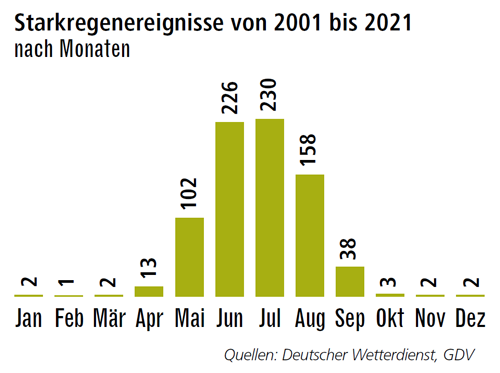

Durch den Klimawandel kommt es mittlweweile auch schon gelegentlich im April zu heftigen Regenfällen. Deshalb sollten Hauseigentümer und auch Mieter sich mit der Frage beschäftigen: Ist das Heim gegen Naturgefahren geschützt? Vor Beginn der Starkregensaison sollten Immobilienbesitzer ihren Versicherungsschutz überprüfen, rät der Branchenverband GDV und weist darauf hin, dass nur etwa die Hälfte aller Wohngebäude hierzulande gegen alle Naturgefahren versichert sind. Mit steigenden Temperaturen nehme die Gefahr extremer Niederschläge wieder zu. Mögliche Folgen: Überschwemmungen und Hochwasser. Hausbesitzer sollten jetzt aktiv werden, denn bei der Elementarschadenversicherung gelten häufig auch Wartezeiten. Aber auch als Mieter kann im Rahmen der Hausratversicherung das Elementarschadenrisiko ein überlegungswerter Faktor sein.

Ist ein Elementarschadenereignis eingetreten, wird es für die nächsten Jahre schwer einen geeingten Versicherungsschutz zu erhalten

Möchte man eine Elementarschadenversicherung einschließen, so kommt man beim beantragen an der Antragsfrage nicht vorbei: Gab es in den letzten 5 oder 10 Jahren Vorschäden? Muss man diese mit Ja beantworten, so ist nicht möglich das Elementarschadenrisiko zu versichern. Beantwortet man die Frage mit Nein, obwohl es Vorschäden gab, so wird bei einer genauen Prüfung durch den Versicherer, eine Vorvertragliche Anzeigepflichtverletzung dazu führen, dass es keine Leistung geben wird. Deshalb ist es wichtig, für das Gebäude und auch den Hausrat die Frage des Elementarschadenrisikos rechtzeitig zu klären. Bei der Wohngebäudeversicherung sollten Elementarschäden generell mit versichert werden, denn es geht hier im Ernstfall um den Ersatz eines ganzen Gebäudes. Bei der Hausratversicherung sollte man die Risiken prüfen, ob beispielsweise bei einem Starkregenereignis der Keller nicht nur durch Rohrsysteme zurückgedrückt werden kann, sondern auch Wasser bei einer Sturzflut durch Kellerfenster eindringen kann, wenn eine ganze Straße unter Wasser steht.

Denn Überschwemmungen durch plötzlichen Starkregen häufen sich. In den letzten Jahren haben Naturereignisse zugenommen. Immer häufiger überfluten Regionen, die bislang verschont geblieben sind. Sturzfluten durchspülen Straßenzüge und dringen in Häuser und Keller ein. Dadurch sind auch Orte abseits von Gewässern betroffen. Auch Schnee ist ein Thema: Die letzten strengen Winter haben gezeigt, dass vor allem Häuser mit Flachdach-Konstruktionen durch Schneedruck gefährdet sind. Hier zahlt bei einem Schaden nur die erweiterte Naturgefahrenversicherung.

Was leistet die erweiterte Naturgefahrenversicherung (Elementarschadenversicherung)?

Die erweiterte Naturgefahrenversicherung schützt Eigentümer und Mieter vor den finanziellen Folgen von Naturereignissen. Versichert sind – je nach Vertrag – das Gebäude und/oder das Eigentum bei Schäden durch:

- Starkregen/Überschwemmung/Rückstau

- Hochwasser

- Schneedruck

- Lawinen/Erdrutsch

- Erdsenkung

- Erdbeben

- Vulkanausbruch

Im Schadenfall trägt der Versicherte einen Teil der Kosten selbst, da meist eine Selbstbeteiligung vereinbart wird.

Mit dem Naturgefahren-Check kann man sich informieren, wie der eigene Wohnort bei den Versicherern eingestuft wird

Hier erfahren Sie, wie teuer und schwerwiegend Naturgefahren in ihrer Region sind. Die Daten basieren auf Untersuchungen der Versicherungswirtschaft, die auch Grundlage für die Kalkulation der Versicherer ist.

Naturgefahren-Check durchführen

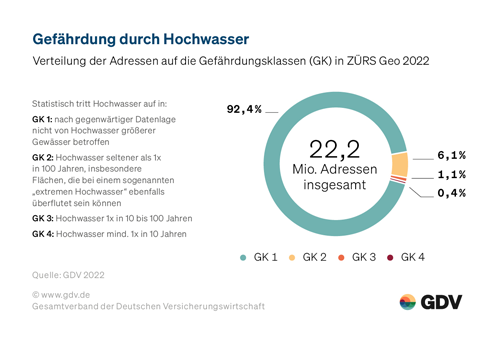

Die Versicherer haben das Elementarschadenrisiko in sogenante ZÜRS-Zonen eingeteilt. Zur Bestimmung des individuellen Risikos werden zu versichernde Gebäude hierfür in eine von vier ZÜRS-Gefährdungsklassen eingeordnet:

- Gefährdungsklasse 1: nach gegenwärtiger Datenlage ist diese Adresse nicht vom Hochwasser größerer Gewässer betroffen

- Gefährdungsklasse 2: die statistische Wahrscheinlichkeit für ein Hochwasser ist seltener als einmal alle 100 Jahre

- Gefährdungsklasse 3: die statistische Wahrscheinlichkeit für ein Hochwasser liegt bei einmal alle zehn bis 100 Jahre

- Gefährdungsklasse 4: die statistische Wahrscheinlichkeit für ein Hochwasser liegt bei einmal alle zehn Jahre

Gebäude in ZÜRS-Zone 1 unterliegen damit einer geringen Gefährdung, wohingegen Häuser in ZÜRS-Zone 4 ein höheres Risiko haben, von Hochwasser betroffen zu sein. Das heißt, je höher die ZÜRS-Zone, desto mehr steigen auch die Beiträge für die Elementarversicherung.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Was ist die „abstrakte Verweisung“ bei Berufsunfähigkeit?

Frühjahrscheck für das Eigenheim

Unwetterschäden - Was sollte man unternehmen, bis der Schaden begutachtet wird?

- Geschrieben von Olaf Kauhs

- Zuletzt aktualisiert: 15. März 2023

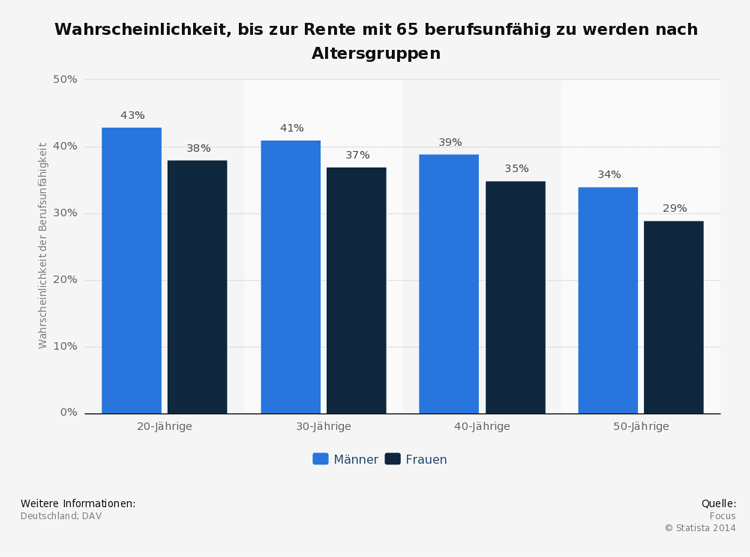

Eine Berufsunfähigkeitsversicherung schützt Arbeitnehmer, Freiberufler und Selbstständige vor hohen finanziellen Verlusten, wenn man aufgrund einer Erkrankung oder eines Unfalls seiner beruflichen Tätigkeit nicht mehr nachgehen kann. In den Vertragsbedingungen der Versicherer ist unter anderem auch der Begriff der abstrakten Verweisung zu finden. Dabei geht es um die Frage, ob der Versicherungsnehmer im Falle einer Berufsunfähigkeit auf eine anderweitige Tätigkeit verwiesen werden darf.

Auf Verträge mit abstrakter Verweisung verzichten

Sehen die Vertragsbedingungen eine abstrakte Verweisung vor, wird die vereinbarte Rente nur dann gezahlt, wenn der Versicherte neben dem aktuellen auch keinen vergleichbaren Beruf mehr ausüben kann. Dabei ist es unerheblich, ob es in dem betreffenden Beruf überhaupt offene Stellen gibt. Die Tätigkeit muss lediglich der Ausbildung sowie den vorhandenen Erfahrungen entsprechen. Ist dies der Fall, besteht keinerlei Anspruch auf eine Berufsunfähigkeitsrente. Deshalb ist dringend von Verträgen mit einer abstrakten Verweisung abzuraten. Vor dem Abschluss einer Berufsunfähigkeitsversicherung sollte deshalb genau auf die geltenden Vertragsbedingungen geachtet werden. Mittlerweile gibt es zahlreiche Versicherer, die bei ihren Tarifen auf eine abstrakte Verweisung verzichten.

Was ist eine konkrete Verweisung

Anders sieht die Sache bei der sogenannten konkreten Verweisung aus. Um von der Versicherung auf eine andere Tätigkeit verwiesen werden zu können, muss der Versicherte diese auch tatsächlich ausüben. Die konkrete Verweisung ist vor allem für Arbeitnehmer wichtig, die einer körperlich anspruchsvollen Tätigkeit nach gehen. Klassisches Beispiel hierfür wäre ein Elektriker, der aufgrund gesundheitlicher Probleme nun als Verkäufer in einem Elektrofachmarkt arbeitet.

Empfehlung

Achten Sie deshalb beim Vertragsabschluss nicht nur auf die Beitragshöhe, sondern auch auf den Ausschluss der abstrakten Verweisung. Ist sie nicht ausgeschlossen, muss der Versicherer keine Berufsunfähigkeitsrente zahlen – solange man auch nur theoretisch aufgrund Ihrer Kenntnisse und Fähigkeiten einen anderen Beruf ausüben kann, der seiner Lebensstellung entspricht.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Vorfahrtsregelung auf Parkplätzen - BGH-Urteil entscheidet "rechts vor links" gilt in aller Regel nicht

Die Erholung Chinas nach dem Ende der Lockdown-Politik beflügelt Aktienmärkte in Asien

Photovoltaikanlagen - Für kleinere Anlagen wird der Betrieb jetzt einfacher und günstiger

- Geschrieben von Olaf Kauhs

- Zuletzt aktualisiert: 22. Februar 2023

Der Bundesgerichtshof (BGH) hat einer höchstrichterlichen Entscheidung die Vorfahrsregelung auf öffentlichen Parkplätzen geklärt, aus der resultiert, dass ohne eine extra Vorfahrtsregelung üblicherweise kein "rechts vor links" gilt. Eine Ausnahme davon sehen die BGH-Richter nur für den Fall, dass die Fahrspur einen "eindeutigen Straßencharakter" hat. So sieht der BGH es für die Sicherheit als dienlicher an, wenn die Autofahrer aufeinander Rücksicht nehmen und sich jeweils über die Vorfahrt verständigen müssten. Damit korrigierte der BGH die Gerichte unteren Instanzen, die bei der Frage bisher unterschiedliche Ansichten vertreten hatten. Das Urteil vom 22. November 2022 wurde am 11. Januar 2023 in Karlsruhe veröffentlicht.

Autofahrer berief sich nach Parkplatz-Unfall auf "rechts vor links"

Geklagt hatte ein Autofahrer nach einem Unfall auf einem Parkplatz in Lübeck. In dem Fall hatten zwei Autofahrer auf einem Baumarkt-Parkplatz einen Unfall verursacht, weil sie sich wegen eines parkenden Sattelzuges nicht rechtzeitig gesehen hatten. Der Kläger kam von rechts und war der Meinung, dass er deshalb nicht für den Schaden zu haften habe.

"Rechts vor links" ist eine "eingeschliffene Regel", gilt auf Parkplätzen aber nicht

Die Richter sahen dagegen, dass der in der Straßenverkehrsordnung (StVO) verankerte Grundsatz „rechts vor links“ gilt auf öffentlichen Parkplätzen nur dann, wenn die Fahrbahnen eindeutig Straßencharakter haben. Das hat der Bundesgerichtshof in einem aktuellen Urteil klargestellt. Ihre Entscheidung begründeten die Richter am BGH mit den Besonderheiten des Verkehrs auf Parkplätzen. Dort stehe nicht die zügige Abwicklung des fließenden Verkehrs im Vordergrund, sondern das vom Gebot gegenseitiger Rücksichtnahme geprägte Ein- und Ausparken sowie das Rangieren. Auf diese Konstellation, so der BGH, passe jedoch die Vorschrift in der StVO nicht. Anders hingegen könne es sein, wenn bestimmte Strecken aufgrund der örtlichen Gegebenheiten eindeutig erkennbar der Zu- und Abfahrt dienten. Allerdings müsse auf Parkplätzen damit gerechnet werden, dass sich der von rechts kommende Kraftfahrer - irrtümlicherweise - für vorfahrtsberechtigt hält. Dies sei aber kein Grund, den von rechts kommenden Fahrer zu privilegieren (BGH-Urteil VI ZR 344/21).

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Autoversicherung - Mit welchen Stellschrauben sich viel Geld sparen lässt

Stehen festverzinsliche Wertpapiere vor einem Comeback?

Photovoltaikanlage sollte regelmäßig kontrolliert werden

- Geschrieben von Olaf Kauhs

- Zuletzt aktualisiert: 23. Mai 2023

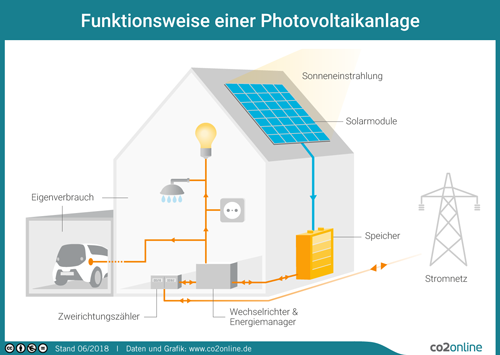

Für Betreiber von kleinen Photovoltaikanlagen ist es zum Jahreswechsel 2023 aus steuerlicher Sicht einfacher geworden. Die durch die PV-Anlagen erzielten Einnahmen müssen bis zu einer gewissen Größe nicht mehr versteuern werden. Die Steuerbefreiung ist unabhängig vom Datum der Inbetriebnahme der PV-Anlage und von der Verwendung des erzeugten Stroms. Laut dem Bund der Steuerzahler gilt die Regelung unabhängig davon, ob der Strom vollständig in das öffentliche Netz eingespeist wird, zum Aufladen eines E-Autos verbraucht wird oder von Mietern genutzt wird. Weiterhin fällt für den Kauf einer Photovoltaik-Anlage ab 1. Januar 2023 keine Umsatzsteuer mehr an, wodurch für Verbraucher die PV-Anlagen damit 19 Prozent günstiger werden.

In Deutschland erfährt die Stromerzeugung mit Photovoltaikanlagen auf dem eigenen Dach eine große Beliebtheit

Für Neubauten besteht in einigen Bundesländern mittlerweile sogar eine Pflicht, eine Photovoltaik-Anlage mit zu installieren. Aber auch bei Bestandsimmobilien herrscht eine große Nachfrage bei Nachrüstung von PV-Anlagen. Allerdings mussten die Betreiber solcher Anlagen bislang entstandene Gewinne, welche aus der Einspeisung des Stroms erzielt wurden, versteuern. Als eine Ausnahme galt jedoch, wenn man für seine Anlage mit einer Leistung von höchstens zehn Kilowatt (kW) einen Antrag auf steuerliche Liebhaberei beim zuständigen Finanzamt gestellt hatte.

Bisherige Regelung wird nun deutlich vereinfacht gilt unabhängig vom Alter der Anlage

Der Bund der Steuerzahler teilt mit, dass die Einnahmen durch Photovoltaikanlagen auf oder an Einfamilienhäusern oder Gebäuden, welche keinem Wohnzweck dienen, rückwirkend ab dem 1. Januar 2022 steuerfrei gestellt werden. Die Regelung gilt für installierte PV-Anlagen mit einer Bruttoleistung von bis zu 30 kW. Sind Photovoltaikanlagen auf oder an einem sonstigen Gebäude installiert, das überwiegend zu Wohnzwecken genutzt wird, sind bis zu einer Leistung von 15 kW je Wohn- oder Gewerbeeinheit steuerfrei. Der Betrieb von Photovoltaikanlagen wird damit nicht nur für private Immobilienbesitzer, sondern auch durch Privatvermieter, Wohnungseigentümergemeinschaften, Genossenschaften und Vermietungsunternehmen begünstigt. Dies bedeutet, wenn in einem Betrieb nur steuerfreie Einnahmen aus dem Betrieb von begünstigten Photovoltaikanlagen erzielt werden, braucht man dazu keinen Gewinn mehr ermitteln und damit erübrigt sich auch eine Abgabe der Anlage EÜR (Einnahmen-Überschuss-Rechnung).

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Photovoltaikversicherung - Wer braucht sie und was bringt sie

Steigerung der Beitragsbemessungsgrenze 2023 für die Sozialversicherung

Smart Home - Für die Wohngebäude- und Hausratversicherung bringt dies Veränderungen mit sich

- Geschrieben von Olaf Kauhs

- Zuletzt aktualisiert: 02. Januar 2025

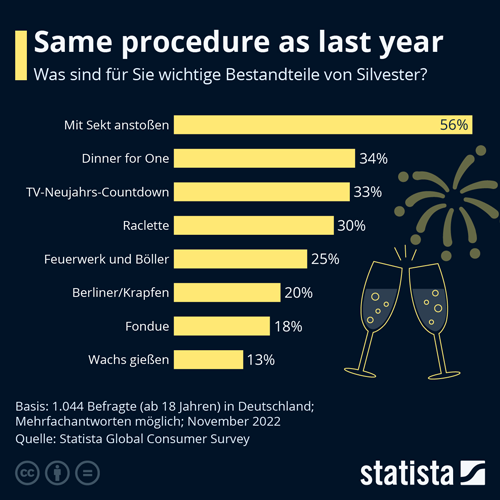

Feuerwerkskörper gehören für die einen einfach dazu und für die anderen ist die Knallerei eher störend. Was an Silvester alle ärgern dürfte, sind Schäden durch die Böller. Sei es eine verirrte Rakete oder eine unerwartet starke Detonation eines Knallers: Schäden am eigenen Hab und Gut oder an den Besitztümern anderer Menschen lassen sich beim Silvester-Feuerwerk kaum vollständig ausschließen. Deshalb ist es wichtig zu wissen, an welche Versicherung man sich im Ernstfall wenden kann. Denn in der Regel muss die Schadensmeldung unverzüglich beim Versicherer eingehen.

Welche Versicherung zahlt bei solchen Schadenfällen?

Wer durch den Umgang mit Feuerwerkskörpern Dritte schädigt, muss sich an seine Privathaftpflichtversicherung wenden. Erleidet man selbst dauerhafte Schäden, kommt eine private Unfallversicherung für Entschädigungszahlungen auf. Heilbehandlungskosten sind allerdings Sache der Krankenversicherung. Wenn das eigene Haus Feuer fängt, ist dies im Regelfall Sache der Wohngebäudeversicherung und Brandschäden an der Inneneinrichtung ersetzt die Hausratversicherung. Für Schäden an Kraftfahrzeugen ist die Teilkasko- und/oder die Vollkaskoversicherung zuständig.

Schäden die durch Kinder verursacht werden

Kinder können für Schäden unter sieben Jahren, welche sie verursacht haben, nicht zur Rechenschaft gezogen werden, da sie nicht dafür haften. Das bedeutet: Es besteht eine Deliktunfähigkeit. Viele Eltern wissen meist nicht, dass die Privathaftpflichtversicherung nur in solchen Fällen bei Schädigung von Dritten leistet, wenn die Eltern beim Zündeln ihre Aufsichtspflicht verletzt haben. Deshalb sollte bei kleinen Kindern in der Familie beim Abschluss einer Privathaftpflichtversicherung darauf geachtet werden, dass der Zusatzbaustein "Leistung bei Deliktunfähigkeit" mit eingeschlossen wird.

Schäden an Autos oder anderen Kraftfahrzeugen

In der Neujahrsnacht kann ganz schnell eine Ernüchterung eintreten, wenn man nach dem Feiertrubel und dem Feuerwerk am eigenen Auto Schäden entdeckt. So können explodierende Knaller, startende Raketen oder glimmende Reste von Böllern aller Art zu Seng- und Schmorschäden führen. Es ist deshalb nicht sinnvoll, sein Auto zum Start- oder Schauplatz für das Feuerwerk machen. Denn das Auto verträgt den heißen Funkenflug überhaupt nicht. Man kann zwar versuchen, mit einer guten Lackpolitur leichte Schmauchspuren zu beseitigen, doch ist funktioniert bei größeren Schäden nicht mehr.

In erster Linie ist natürlich der Verursacher oder die Verursacherin dafür haftbar, kann aber in solchen Fällen oft nicht dingfest gemacht werden. In diesem Fall können Geschädigte die Schadenansprüche bei der eigenen Autoversicherung geltend machen. Dies ist aber nur dann möglich, wenn zuvor eine Teil- oder Vollkaskoversicherung abgeschlossen wurde. Hat man nur eine Kfz-Haftpflichtversicherung abgeschlossen, bleibt man auf dem Schaden sitzen.

Wichtig ist Fotos von den Schäden zu machen

Entstandene Schäden sollten gleich mit ausreichenden Fotos, aus möglichst verschiedenen Perspektiven, dokumentiert werden. So kann gegenüber einem Versicherer ein möglicher Schaden nachgewiesen werden. Auch anwesende Zeugen, sollten namentlich notiert werden, die den Hergang bestätigen können. Wenn Feuerwerkskörper das Auto in Brand gesetzt oder durch eine Explosion beschädigt haben tritt eine Teilkaskoversicherung ein. Auch Glasschäden/Glasbruch am Auto sind ein Fall für die Teilkaskoversicherung. In solchen Fällen hat eine Schadensmeldung auch keinen Einfluss auf eine Hochstufung der Schadenfreiheitsklasse (SFR), da die Teilkaskoversicherung keine Schadenfreiheitsklassen besitzt.

Eine Vollkaskoversicherung tritt darüber hinaus auch bei Schäden durch Vandalismus ein, also wenn das Auto in der Silvesternacht mutwillig demoliert wurde. Beachten muss man: Werden Schäden über die Vollkaskoversicherung reguliert, hat dies negative Auswirkungen auf den Schadenfreiheitsrabatt und man wird zur nächsten Vertragsfälligkeit hochgestuft. Vor einer Schadensmeldung, sollte außerdem geprüft werden, ob in der Kasko-Absicherung eine Selbstbeteiligung vereinbart wurde.

Wer Schäden feststellt, sollte umgehend seinen Kfz-Versicherer informieren und weitere Maßnahmen mit diesem besprechen. Beschädigungen durch Vandalismus sollten auch bei der Polizei angezeigt werden, möglicherweise lässt sich vielleicht der Verursacher oder die Verursacherin ja noch ermitteln.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Bausparvertrag-Kontoführungsgebühr - BGH Urteil sorgt für Erstattungsanspruch erhobener Gebühren in der Ansparphase

Geldanlageausblick 2023 – Das Motto lautet: Schritt für Schritt aus der Krise!

Bei einer Finanzierung von Wohneigentum gehören diese Versicherungen dazu

- Geschrieben von Olaf Kauhs

- Zuletzt aktualisiert: 20. Dezember 2022

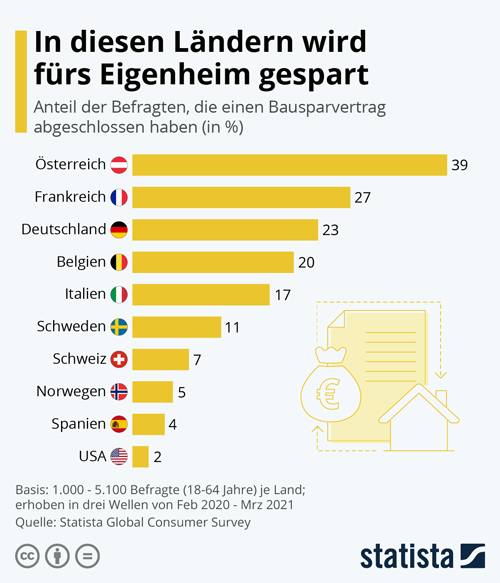

In einem Musterverfahren hat der Bundesgerichtshof (BGH) am 15. November 2022 entschieden, dass Bausparkassen keine Kontogebühren, Servicepauschalen oder Jahresentgelte in der Ansparphase verlangen dürfen. Nach Ansicht des BGH benachteiligen sie die Kunden. Der Verbraucherzentrale Bundesverband (vzbv) hatte in diesem Fall gegen die Bausparkasse BHW geklagt, die konkret von ihren Kunden ein Jahresentgelt von 12 Euro für jedes Konto in der Ansparphase berechnet hat. Nach Einschätzung des vzbv wirkt sich das Urteil in Deutschland auf rund 24 Millionen Bausparverträge aus. Sind Sie Bausparerin oder Bausparer, dann sollten Sie jetzt aktiv werden und die Erstattung dieser Kosten fordern. Betroffene können versuchen, sich das Geld für 10 Jahre rückwirkend zurückzuholen.

Worum ging es bei Verfahren vor dem Bundesgerichtshof (BGH) bezüglich der Gebühren bei Bausparverträgen

Bei Bausparverträgen fallen über die Laufzeit Gebühren für den Abschluss, das Darlehen und die Kontoführung in der Ansparphase und Darlehensphase an. Die Wirksamkeit dieser Gebühren muss der sogenannten AGB-Kontrolle standhalten. Hierzu hatte sich der BGH auch schon einmal geäußert und die Wirksamkeit der Abschlussgebühr bereits im Dezember 2010 bestätigt. Es liege keine unangemessene Benachteiligung vor, da die Gebühr der Gewinnung von Neukunden dient (Az. XI ZR 3/10). Die Erhebung einer Darlehensgebühr ist laut BGH-Urteil vom November 2016 dagegen unwirksam, da die Bausparkasse hierbei ihren eigenen Aufwand auf den Kunden abwälze (Az. XI ZR 552/15).

Bei der Kontoführungsgebühr wird nun zwischen der Ansparphase und der Darlehensphase differenziert. Der BGH hatte im Mai 2017 bereits entschieden (Az. XI ZR 308/15), dass Kontoführungsgebühren in der Darlehensphase nicht über AGB-Regelungen verlangt werden können und nun ebenso in der Ansparphase. "Die Klausel in den AGBs ist vielmehr unwirksam, weil die Erhebung des Jahresentgelts in der Ansparphase eines Bausparvertrags mit wesentlichen Grundgedanken der gesetzlichen Regelung unvereinbar ist und die Bausparer entgegen den Geboten von Treu und Glauben unangemessen benachteiligt. Denn mit dem Jahresentgelt werden Kosten für Verwaltungstätigkeiten auf die Bausparer abgewälzt, welche die Bausparkasse aufgrund einer eigenen gesetzlichen Verpflichtung zu erbringen hat", schreiben die Richter in ihrer Begründung.

Bausparvertrag-Gebühr: So können Sie sich ihr Geld zurückerstatten lassen

Betroffene müssen selbst aktiv werden, um sich die zu viel gezahlten Gebühren erstatten zu lassen. Egal ob die Gebühren schon bei Vertragsschluss bestanden oder rückwirkend eingeführt bzw. erhöht wurden, sollten Bausparer ihnen widersprechen und das Geld zurückfordern, so die Empfehlung der Verbraucherschützer. Neben dem Mustertext der Verbraucherzentrale, hat auch die Stiftung Warentest dafür verschiedene Musterbriefe zusammengestellt. Der Widerspruch sollte schriftlich vorgenommen werden und am besten per Einschreiben oder Fax (per Sendebericht) verschickt werden. Nur so kann man nachweisen, dass das Schreiben tatsächlich bei der Bausparkasse angekommen ist.

Wichtig zu wissen ist: Das Urteil, welches nun rechtskräftig ist, bezieht sich zunächst nur auf Bausparerinnen oder Bausparer der beklagten BHW Bausparkasse. Sie können nun in Individualverfahren ihre zu viel gezahlten Gebühren einfordern. Für Bausparerinnen oder Bausparer anderer Bausparkassen ist das Urteil nicht bindend. Sofern die Bausparkassen kein Geld zurückerstatten wollen, müssten Betroffene also klagen.

Muss eine Verjährungsfrist beachtet werden?

Die Verbraucherzentrale weist darauf hin, dass es eine Verjährungsfrist gibt. Ab wann die Ansprüche von Bausparerinnen und Bausparern verjähren, wurde aber vom BGH nicht entschieden. Ein Erstattungsanspruch verjährt grundsätzlich erst drei Jahre nach Kenntnis des Anspruchs. Dementsprechend müssten Bausparer ihre Ansprüche bis zum 31.12.2025 geltend machen. Nach Ansicht der Verbraucherzentrale könnten Betroffene aber auch noch für einen längeren Zeitraum eine Erstattung fordern, nämlich für bis zu zehn Jahre. Danach würden Erstattungsansprüche für Bausparverträge zehn Jahre nach deren Beendigung verjähren, so die Meinung der Verbraucherzentrale. Damit könnten Bausparerinnen und Bausparer noch bis zum 31.12.2022 zu viel gezahlte Gebühren für Verträge zurückfordern, die im Jahr 2012 endeten. Ob der Anspruch tatsächlich länger gilt als drei Jahre, werden aber erst weitere Gerichtsverfahren zeigen.

Für Bausparerinnen und Bausparer, bei denen die Verträge bereits beendet sind, empfiehlt die Verbraucherzentrale sich an den zuständigen Ombudsmann der privaten Bausparkassen oder Landesbausparkassen (LBS) zu wenden und eine etwaige Verjährung der Ansprüche auf Rückzahlung der gezahlten Gebühren prüfen zu lassen.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Sonderkündigungsfrist Kfz-Versicherung - Auch nach Ablauf der Wechselfrist ist eine Kündigung möglich

So kann man als Immobilienkäufer sein Eigenkapital aufbessern

Hausratversicherung - im Schadensfall kein Geld ohne Stehlliste

Blog

Blog