easyfolio-green Vermögensverwaltung - kostengünstig, nachhaltig und weltweit investieren

Mit der easyfolio-green Vermögensverwaltung machen Sie sich die Geldanlage einfach und profitieren vom Wissen der Finanzmarktexperten. Mit dieser professionellen Vermögensverwaltung profitieren Sie von der Diversifizierung verschiedener ETFs passend zu ihrem Anlegerprofil. Die easyfolio Vermögensverwaltung beinhaltet eine aktive Überwachung des Portfolios, so dass alle Einzelanlagen den vorher festgelegten Kriterien entsprechen.

Mit easyfolio einfach anlegen & weltweit investieren

Mit der easyfolio-green Vermögensverwaltung können Sie entsprechend ihrem individuellen Anlegerprofil eine Anlagestrategie zum Vermögenserhalt, Vermögensaufbau oder dynamischen Wertsteigerung umsetzen. Die easyfolio-green Vermögensverwaltung schließt die Lücke zwischen einem rein passiven ETF-Portfolio und einer aktiv verwalteten Strategie.

Die easyfolio-green Vermögensverwaltung Broschüre herunterladen

Quartalsbericht easyfolio-green Vermögensverwaltung (Stand: 31.03.2025)

Erstellen Sie Ihren Anlageplan

Die nachhaltige ETF Strategie mit easyfolio green

Easyfolio green ist die erste vollständig nachhaltige ETF Strategie, die bereits heute alle ESG-Kriterien erfüllt

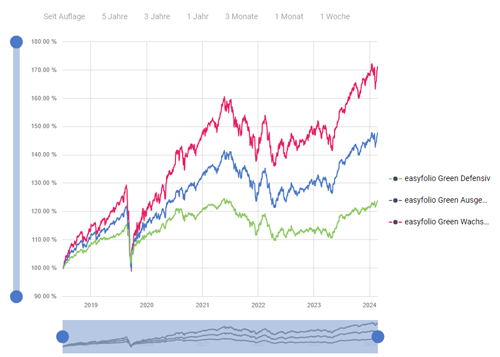

Wertentwicklung der einzelnen easyfolio green Anlageklassen Defensiv, Ausgewogen und Wachstum.

Stand: August 2024

Aktuelle Entwicklung der easyportfolios green anzeigen

So einfach funktioniert Vermögensverwaltung

- Anlageplan erstellen

Mit wenigen Klicks erstellen Sie sich Ihren eigenen Anlageplan und finden die passende Strategie für Ihr Anlageziel. - Depot eröffnen

Dank unserem schlanken online Prozess eröffnen Sie Ihr Depot mit nur wenigen Klicks in Minuten im Klickerverfahren. - Vermögen verwalten lassen

Wir kümmern uns aktiv um Ihr Vermögen und halten Sie auf dem Laufenden.

Erstellen Sie Ihren Anlageplan

Die passende Lösung für Ihre Ziele

- easyfolio green Defensiv

Ziel ist ein langfristiges Kapitalwachstum zu geringen Schwankungen - easyfolio green Ausgewogen

Ziel ist ein langfristiges Kapitalwachstum zu moderaten Schwankungen - easyfolio green Wachstum

Ziel ist ein langfristig hohes Kapitalwachstum zu erhöhten Schwankungen

Alles spricht für die Anlage in eine breit gestreute ETF Strategie

- Niedrige Kosten

ETFs sind kostengünstiger als viele herkömmliche Investmentfonds. - Transparenz

ETFs bieten ein hohes Maß an Transparenz im Hinblick auf ihr Zusammenstellung, Wertentwicklung und Kosten. - Risikostreuung

ETFs bieten Diversifikation und vermeiden die Konzentration auf zu wenige Einzelwerte. - Flexibilität

Es gibt eine große Auswahl von ETFs am Markt und ihre Anteile können einfach und schnell gekauft und verkauft werden.

Stets zwei Augen auf Ihr Vermögen

- ETF Auswahl

Ausgehend von einer breiten Palette kostengünstiger ETFs, die mehrere Anlageklassen umfassen, werden die Portfolios auf eine unterschiedlich große Risikobereitschaft zugeschnitten. - Dynamische Steuerung

Eine Anpassung ist nur einmal jährlich erforderlich. Optional kann eine vierteljährliche Neuausrichtung zur Wiederherstellung der Startanlage vorgenommen werden. - Aktive Überwachung

Die easyfolio green stellen eine aktiv gesteuerte und breit diversifizierte Anlage dar, die individuelle Ziele und Anlagehorizonte erfüllt.

Unterschiedliche Anlageklassen und Anlageschwerpunkte gebündelt in nur einer Strategie

Die Strategie konzentriert sich auf eine langfristige Anlage Ihres Kapitals. Dabei werden Marktrisiken auf Basis von wichtigen Marktdaten, wie den Kennzahlen zu Wachstum, Inflation und Verbraucherzahlen bestimmt. Die Strategie wird regelmäßig überprüft und die Zusammensetzung an die aktuelle Marktlage angepasst.

Was passiert wenn meine Depotbank oder das Fondsunternehmen insolvent werden?

Wir sind nicht befugt, uns Besitz oder Eigentum an Vermögenswerten der Kunden zu verschaffen. Die Vermögenswerte der Kunden werden von unserer Partnerbank, der FIL Fondsbank GmbH (FFB), verwahrt. Im Falle einer Insolvenz der NFS Hamburger Vermögen GmbH, des Vermögensverwalters oder der Partnerbank fällt das im Depot enthaltene Kundenvermögen also nicht in die Insolvenzmasse. Darüber hinaus besteht ein Herausgabeanspruch für Ihre Wertpapiere im Portfolio im Falle einer Insolvenz der Depotbank. Der deutsche juristische Fachausdruck für Investmentfonds ist Sondervermögen. Das Sondervermögen ist das Anlagekapital der Fondsanleger, das – wie der Name sagt – als gesondertes Vermögen vom Vermögen der Investmentgesellschaft getrennt ist. Dadurch ist jedes Sondervermögen vor dem Zugriff der Investmentgesellschaft selbst oder ihrer Gläubiger (auch im Insolvenzfall) geschützt.

Wie erfolgt die Steuerung der Strategie?

Die easyfolio green Strategien nutzen ein quantitatives Modell, dass die Weltwirtschaft anhand der Verteilung des weltweiten Bruttoinlandsprodukts (Welt-BIP) und der Verteilung der weltweiten Marktkapitalisierung nachbildet und daraus globale ETF-Portfolios baut. Alle easyfolios sind global allokiert und investieren jeweils in über 12.000 Aktien und Anleihen aus 104 Ländern.

Wann erfolgt das Rebalancing?

Das Asset Allokation der Strategien wird 1x pro Quartal überprüft und angepasst.

Wichtige Hinweise zur Wertentwicklung von easyfolio-green

Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für künftige Wertentwicklungen. Wie bei anderen Kapitalanlagen in Wertpapieren auch hängt die konkrete Entwicklung der Finanzinstrumente in der digitalen Vermögensverwaltung maßgeblich von der Entwicklung der Kapitalmärkte ab. Die Kosten sind in der Darstellung der Wertentwicklung berücksichtigt. Anfallende Steuern wie z.B. Kapitalertragssteuern werden in den Berechnungen nicht berücksichtigt. Die ausgewiesene Wertentwicklungen zeigt den Median des entsprechen Risikolevels. Da es sich bei dem Median um eine mittlere Rendite aller Kundenportfolien handelt, kann die individuelle Wertentwicklung abweichen.

Haben Sie noch Fragen? Kontaktieren Sie uns!

Telefon: +496214608490

Email: Diese E-Mail-Adresse ist vor Spambots geschützt! Zur Anzeige muss JavaScript eingeschaltet sein!

ETF Robo Vermögensverwaltung - Investieren wie die Profis

Mit der ETF Robo Vermögensverwaltung machen Sie sich die Geldanlage einfach und profitieren vom Wissen der Finanzmarktexperten. Mit dieser professionellen Vermögensverwaltung profitieren Sie von der Diversifizierung verschiedener ETFs passend zu ihrem Anlegerprofil. Die Vermögensverwaltung beinhaltet eine aktive Überwachung des Portfolios durch die DWS, so dass alle Einzelanlagen den vorher festgelegten Kriterien entsprechen.

Mit der ETF Robo Vermögensverwaltung können Sie entsprechend ihrem individuellen Anlegerprofil eine Anlagestrategie zum Vermögenserhalt, Vermögensaufbau oder dynamischen Wertsteigerung umsetzen.

Die ETF ROBO Vermögensverwaltung Broschüre herunterladen

Passende Strategie finden

Was ist eine Rabo-Advisor Vermögensverwaltung

Mit dem Robo-Advisor kam in Deutschland im Jahr 2013 erstmals ein neues System auf den Markt, das Sparern nicht nur Tipps in Hinblick auf börsengehandelte Fonds gibt, sondern je nach Wunsch auch gleich die gesamte Vermögensverwaltung übernimmt. Der Begriff "Robo-Advisor" setzt sich aus Robot ("Roboter") und Advisor ("Berater") zusammen. Die Anbieter dieser Finanztechnologie (sogenannte Fintechs), wollen ein Portfolio aus Anlageprodukten zusammenzustellen, das mithilfe von Algorithmen automatisch überwacht und bei Bedarf den Entwicklungen am Finanzmarkt anpasst wird. Der Begriff "Robo-Advisor" wird sowohl für den jeweiligen Anbieter auch für dessen Plattform verwendet.

Wie funktioniert ein Robo-Advisor

Der Anleger gibt auf der Internetseite des Robo-Advisors Auskünfte über seine derzeitige finanzielle Situation sowie über seine Ziele und Vorstellungen in Bezug auf eine Geldanlage. Eine wichtige Rolle spielt dabei die Risikobereitschaft des Anlegers. Denn nur wenn der Robo-Advisor diese genau kennt, kann er die richtigen Anlageprodukte in das Portfolio des Kunden aufnehmen. Je dynamischer der Anleger ist und je länger er sein Vermögen anlegen möchte, desto mehr Wertpapiere aus chancenreichen Branchen nimmt der Robo-Advisor in das Portfolio des Anlegers auf. Auf Basis der persönlichen Angaben wird dann eine individuelle Anlagestrategie zusammengestellt. Bei vielen Anbietern lässt sich der Risikograd auch im Nachhinein noch erhöhen oder wieder verringern.

Für eine passende Zusammenstellung einer Anlagestrategie nutzt ein Robo-Advisor in der Regel Statistiken und Finanzkennzahlen. Diese gleicht er automatisch mit den angegebenen Zielen des Anlegers ab und wählt dementsprechend Wertpapiere für das Portfolio aus. Je nach Art des Robo-Advisors schlägt dieser nicht nur die passende Strategie vor, sondern verwaltet auch gleich die gesamte Investition. Er entscheidet, in welche Branchen und in welchen Weltregionen investiert wird und welche Anleihen oder Aktien gekauft werden. Die Technologie dahinter variiert je nach Anbieter.

Für die Anlage-Portfolios werden im Regelfall als Basis börsengehandelte Indexfonds verwendet, die als ETF (Exchange Traded Funds) bezeichnet werden. Es handelt sich dabei um Fonds, der einen entsprechenden Index nachbildet und somit passiv gemanagt wird. Beispielsweise für einen Index sind der DAX Index, MSCI World Index oder der Euro Stoxx Index) Diese kann der Robo-Advisor mit klassischen aktiv gemanagten Fonds kombinieren. Wie das Verhältnis der beiden unterschiedlichen Fondsarten in einem Anlageportfolio am Ende gewichtet wird, errechnet der Robo-Advisor anhand von Algorithmen selbstständig. Das Ziel ist dabei stets der optimale Mix aus Chancen und Risiken der vorgegebenen Risikobereitschaft.

Was für Arten von Robo-Advisors gibt es

Eine algorithmengestützte Vermögensverwaltung bietet diverse Vorteile. Von welchen technischen Möglichkeiten Anleger im Einzelnen profitieren, hängt davon ab, welche Art von Robo-Advisor zum Einsatz kommt. Man unterscheidet Full-Service-, Half-Service- und Self-Service-Systeme.

- Full-Service-Robo-Advisor

Der Full-Service-Robo-Advisor kümmert sich um alle Aspekte rund um die Geldanlage. Er schlägt dem Anleger eine Anlagestrategie vor, übernimmt die komplette Vermögensverwaltung und kümmert sich selbstständig um das Rebalancing, um bei Bedarf die ursprüngliche Anlagestruktur wiederherzustellen. Seriöse Full-Service-Robo-Advisor besitzen eine Erlaubnis zur Finanzportfolioverwaltung gemäß § 32 Kreditwesengesetz, die von der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) vergeben wird. Diese Erlaubnis beinhaltet zwar, dass der Robo-Advisor das Vermögen verwalten darf, schließt einen Zugriff darauf allerdings aus. - Half-Service-Robo-Advisor

Der Half-Service-Robo-Advisor bietet als Robo-Advisor einen eingeschränkten Service an. Er vermittelt seinem Kunden zwar Anlageprodukte im Rahmen einer Anlagestrategie, sobald allerdings die Anlagestruktur angepasst werden muss (Rebalancing), braucht er die Zustimmung des Anlegers. Nutzt man einen Half-Service-Robo-Advisor, gibt man die Verwaltung seiner Geldanlage also nicht vollständig aus der Hand, sondern muss selbst aktiv Entscheidungen treffen. - Self-Service-Robo-Advisor

Der Self-Service-Robo-Advisor kann als eine Art Ratgeber betrachtet werden. Er gibt dem Anleger lediglich Tipps zum Thema Geldanlage. Die Vermögensverwaltung (Depoteröffnung, Käufe, Verkäufe, Rebalancing) muss der Anleger allerdings komplett in Eigenregie durchführen.

Geldanlagen - Was man darüber wissen sollte

Es gibt zwar für die Geldanlage Faustregeln, letztlich bleibt sie aber immer eine höchst individuelle Angelegenheit. Man kann Aktien oder Gold kaufen, in Fonds oder ETFs investieren, mit Tagesgeld oder Festgeld ein Guthaben ansparen. Doch wer seine Finanzen dauerhaft im Griff haben will, muss ganz grundlegende Dinge beachten.

Was sind Geldanlagen

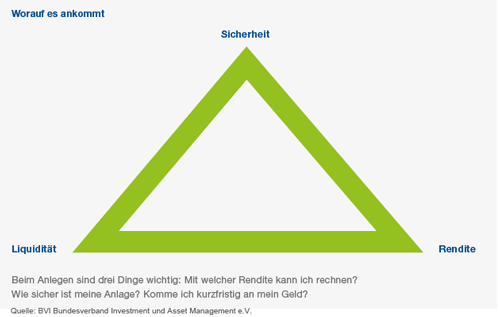

Eine Geldanlage umfasst Geldvermögen, das beispielsweise bei einer Bank, Sparkasse, Bausparkasse, Kapitalgesellschaft, Fonds- oder Versicherungsgesellschaft angelegt wird. Für die ertragreiche Geldanlage sind eine hohe Sicherheit, hohe Zins- bzw. Gewinnerträge sowie eine hohe Verfügbarkeit bzw. Liquidität zu beachten. Die drei wichtigsten Ziele der Vermögensanlage sind Sicherheit, Rendite und Verfügbarkeit. Was genau aber bedeutet nun Sicherheit beim Geldanlegen? Formt man aus den drei Zielen der Geldanlage – Sicherheit, Rendite und Verfügbarkeit – eine geometrische Figur, entsteht das „magische Dreieck der Geldanlage“. Alle drei Ziele sind mit einem einzigen Anlagemodell nicht gleichzeitig zu erreichen.

Möchte man bei der Geldanlage möglichst flexibel sein, beispielsweise in Form von Tagesgeld, dann wird man kaum eine gute Renditen erzielen können. Man muss sich bei seiner Anlageentscheidung auf eines der beiden Ziele Rendite oder Verfügbarkeit festlegen. Hat die Vermögensanlage das Ziel, eine möglichst hohe Rendite zu erwirtschaften, zum Beispiel mit Aktienfonds, dann wird das nicht ohne Schwankungsrisiken funktionieren. Man muss folglich Abstriche bei der Sicherheit seiner Vermögensanlage machen. Und möchte man ein höheres Maß an Sicherheit erreichen, dann verzichtet man damit in der Regel auf eine kurzfristige Verfügbarkeit bei der Vermögensanlage.

Grundprinzip für eine Geldanlage ist die breite Streuung

Die Vermögensstreuung (Diversifikation) ist und bleibt das wichtigste Grundprinzip für eine Geldanlage. Das Prinzip der Vermögensstreuung ist leicht erklärt: „Legen Sie nicht alle Eier in einen Korb!“ Nur durch eine ausreichende Anzahl an unterschiedlichen und stabilen Anlageformen bleibt der Vermögensaufbau langfristig in soliden Bahnen. Zudem wird für die Strukturierung einer Vermögensanlage zwischen den beiden grundlegenden Bausteinen Geldwerten und Sachwerten unterschieden. Die Abgrenzung ist für die Wahl einer Anlagestrategie von sehr großer Bedeutung und erfreulich einfach:

- Geldwerte

Dies sind nominale Werte, wie beispielsweise das Guthaben auf einem Sparbuch oder auf dem Tagesgeldkonto, ein Festgeldbetrag oder eine Investition in Rentenpapiere. Investiert man in Geldwerte, dann verleiht man sein Geld. Man wird zum Gläubiger. Demgegenüber steht immer ein Schuldner. Bei den drei ersten Beispielen (Sparbuch, Tagesgeld, Festgeld) ist dieser Schuldner eine Bank, bei Rentenpapiere der jeweilige Emittent (typischerweise Unternehmen / Staaten oder staatsnahe Institutionen). Zumeist verfolgt man mit Geldwerten kurz- und mittelfristige Ziele der Vermögensanlage.

- Sachwerte

Dies sind „anfassbare“, reale Vermögensgegenstände, wie beispielsweise Immobilien, Aktien oder Rohstoffe. Bei einer Investition in Sachwerte wird man Eigentümer des Vermögensgegenstandes. Damit einher gehen alle Chancen und Risiken, die mit dem Eigentum an Sachwerten verbunden sind. Vermögensanlage in Sachwerte hat idealerweise einen langfristigen Charakter.

Wertvolle Informationen rund um die Geldanlagen

Grundlagenwissen Investment & Wertpapiere

Diese Broschüre soll Interessenten und Anleger über Arten von Finanzinstrumenten, Zusammenhänge und die mit einer Vermögensanlage in Finanzinstrumenten verbundenen Chancen und Risiken aufzuklären.

Informationsbroschüre für Kunden und Interessenten

Grundlagenwissen Finanztermingeschäfte

Diese Broschüre soll Interessenten und Anleger über die Funktionsweise von Termingeschäften, Zusammenhänge und die mit einer Vermögensanlage in Termingeschäften verbundenen Chancen und Risiken aufzuklären.

Informationsbroschüre für Kunden und Interessenten

Investmentfonds und Steuern – Ihre Gebrauchsanweisung

Unabhängig davon, wie hoch das angelegtes Vermögen ist und wie erfahren man im Umgang mit Investmentfonds bereits sind: Die steuerliche Seite seiner Geldanlage sollte jeder Anleger kennen und verstehen. Diese Unterlagen stellen eine jährlich aktualisierte, verständliche und anschauliche Information zu dem Thema „Investmentfonds und Steuern″ zur Verfügung.

Informationen zur Besteuerung von Investmentfonds

Geldanlagen

Geldanlagen